Страховые взносы по отдельным видам страхования в 2023 год

Введение

Федеральный закон от 14.07.2022 N 239-ФЗ внес изменения в НК, действующие с 01.01.2023

В частности в статью 425:

3. Начиная с 2023 года устанавливаются тарифы страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование в следующих единых размерах (единый тариф страховых взносов), если иное не предусмотрено настоящей главой:

1) в пределах установленной единой предельной величины базы для исчисления страховых взносов - 30 процентов;

2) свыше установленной единой предельной величины базы для исчисления страховых взносов - 15,1 процента.

4. Для плательщиков страховых взносов, производящих выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, тарифы страховых взносов в отношении указанных выплат начиная с 2023 года устанавливаются в следующих размерах:

1) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в пределах установленной единой предельной величины базы для исчисления страховых взносов - 2,9 процента;

2) на обязательное медицинское страхование - 5,1 процента.

Далее по тексту ФЗ видно, что для страхователей, имеющих право на льготные тарифы, тариф сформулирован общим процентом отчислений без разбивки на отдельные виды страхования.

Данные изменения подразумевают, от всех страхователей в 2023 году ожидается уплата страховых взносов общей суммой по суммарному тарифу. Исключение из этого правила - взносы с выплат "судьям, прокурорам, сотрудникам СК" - только они подразумевают разделение на два вида страхования ОМС и ОСС.

Однако от некоторых наших клиентов относящихся к "бюджетной сфере" поступают требования обеспечить им в 2023 году разделение страховых взносов на три части по видам страхования: ОПС, ОСС и ОМС

Почему этого делать не надо?

- См.цитату выше из НК

- Уведомление по ЕНП с учетом комментариев ФНС не предполагает указание КБК для отдельных видов страхования в уведомлении

- Отчет по страховым взносам, который будет сдаваться по итогам первого квартала не предусматривает разбиение отчета по разным видам страхования (за исключением "судей"). Там будет указана сводная информация с указанием КБК от единого тарифа

Единственный аргумент обращающихся за разделением взносов клиентов: ну вот же список КБК и в нем есть КБК для отдельных видов страхования как для 2023 года так и "до 2023 года", а значит надо делить.

К сожалению составители списка КБК не поделились открыто с нами своим замыслом "для чего же в список КБК добавлены КБК для отдельных видов страхования". Поэтому мы пока можем лишь предположить, что отдельные КБК введены для того, чтобы те, кто по каким-либо причинам (в программе не произведены доработки по объединению взносов на одном тарифе, привычка, отсутствие информации о том что взносы объединены и т.п.) продолжают перечислять взносы отдельными платежками и не пользуются уведомлениями ЕНП могли указать КБК который налоговые органы правильно бы идентифицировали.

Итого: в пользу единой платежки, единого тарифа есть вполне понятные аргументы (см. выше), а в пользу разделения на 3 части, лишь аргумент "ну есть же 3 отдельных КБК, значит надо".

Если мы вас не убедили, то ниже инструкция как вы можете настроить разбиение в программе так, чтобы вам потом не было "мучительно больно" сдавая отчет по страховым взносам.

Что надо сделать

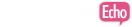

- Убедитесь, что для страховых взносов у вас установлен порядок такой, что в при просмотре лицевого счета у вас идут сначала страховые по ОСС и ОМС (не важно в каком порядке друг с другом), а после них идут страховые взносы в ПФ. Это касается как итоговых видов 3хх, так и видов по источникам финансирования 5хх (при этом виды по источникам финансирования 5хх, должны быть выше 3хх).

Вот пример как выглядит порядок в поставочной версии:Это неправильный порядок. Его надо исправлять. Чтобы это сделать:

Чтобы это сделать:- заходим в лицевой счет, в котором присутствуют все виды страховых и , выделяем их клавишей Insert

- нажимаем Ctrl+F1

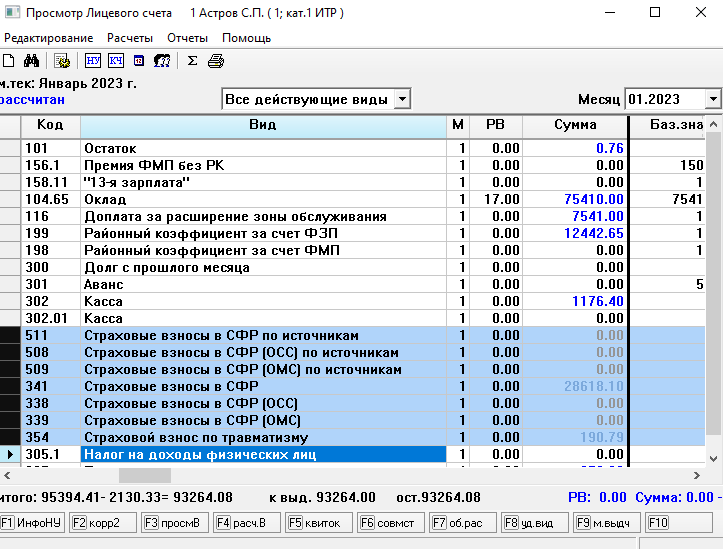

- Выбираем "Таблица входимости" и видим что-то вроде:

- Исправляем порядок так, чтобы "общие" взносы в СФР были ниже чем ОСС и ОМС. В моем случае достаточно 341 виду поставить порядок 153 и 511 виду поставить порядок 151.

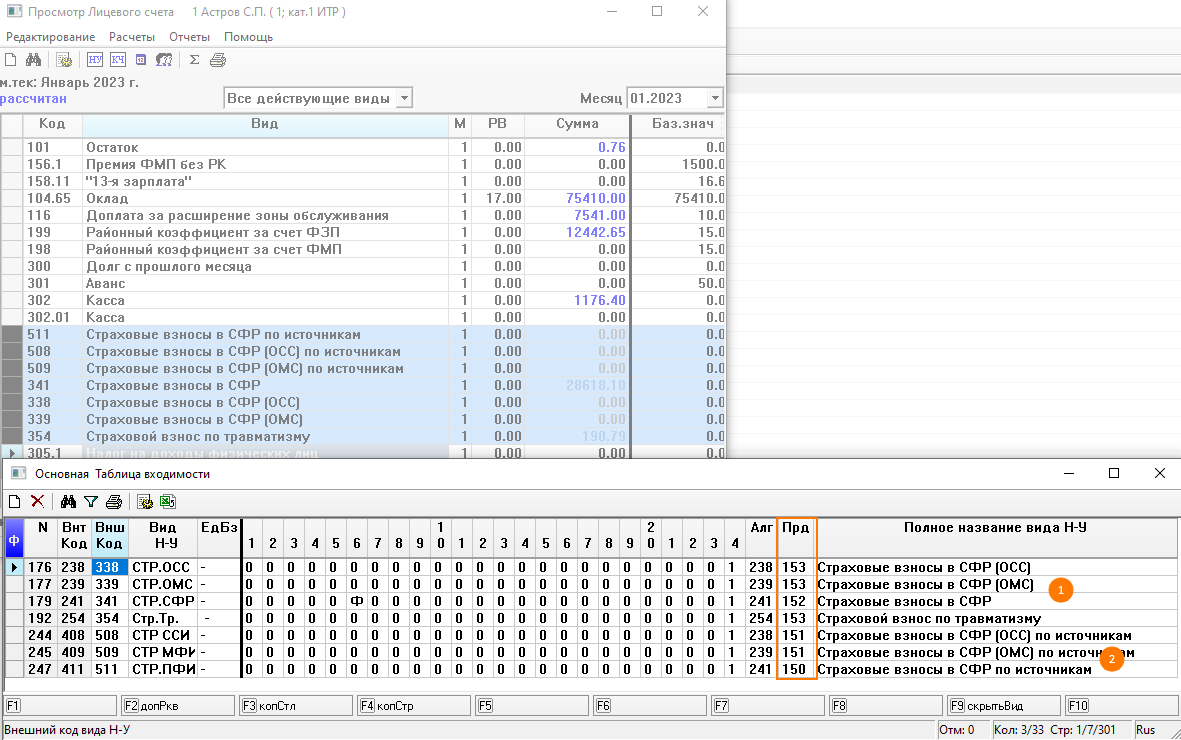

- Выходим с сохранением и убеждаемся что все отсортировано правильно. Возможно сразу после выхода из режима корректировки порядок видов в лицевом счете не поменяется. Можете либо выйти из ЛС и зайти снова, либо дважды нажать Ctrl+F9 чтобы запустить пересортировку

Половина дела сделана

Половина дела сделана

- Теперь делаем изменения в настройках страховых взносов.

- Заходим в режим "Справочники" - "Настройка страховых взносов"

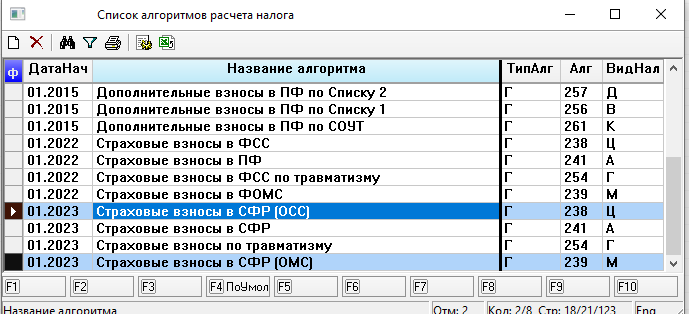

- Находим настройку для ОСС на 2023 год (алгоритм 238) и заходим в нее.

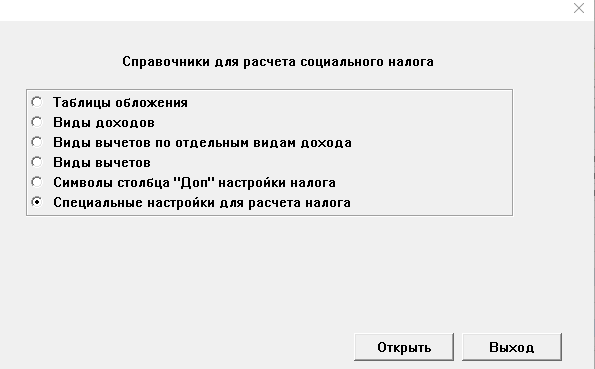

- Нажимаем F9 и выбираем "Специальные настройки для расчета налога"

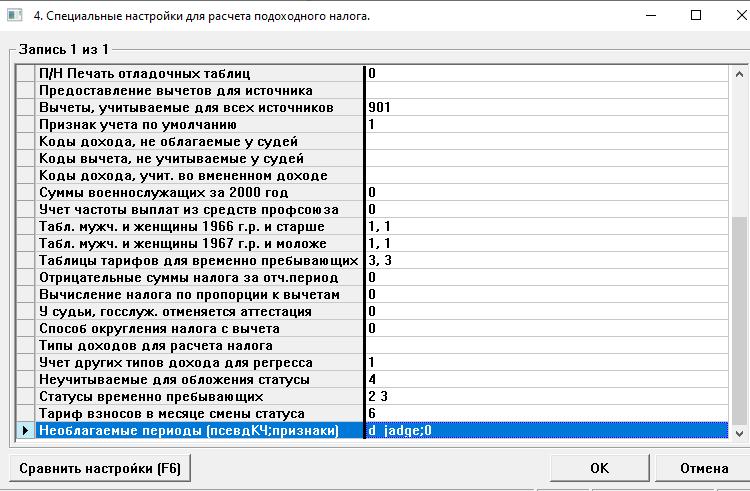

- Опускаемся вниз до самого конца. Если вы видите последним строчку "Необлагаемые периоды..." и там стоит d_jadge;0, то надо исправить это значение либо полностью удалив, либо поставив d_jadge;1 (то есть исправив 0 на 1)

- Выходим отсюда, нажав ОК.

- Дополнительно проверяем Таблицы обложения чтобы там был правильный предельный размер и процент (скорее всего они там уже будут)

- Выходим с сохранением.

- Повторяем п.2-п.7 только для настройки ОМС на 2023 год (алгоритм 239)

- Заходим в настройки для единого взноса в СФР на 2023 (алгоритм 241), находим в ней виды страховых взносов на ОМС и ОСС (в поставке это 338, 339 и 508, 509) и в столбце "Доп" для них ставим букву Н, вместо того, что там стояло

- Не надо менять тариф у единого взноса в СФР. Надо оставить 30% как они там исходно и стояли!

- Все.

Проверяем что у вас в ЛС получилось то, что вы хотели, выполнив расчет за месяц хотя бы одного сотрудника.

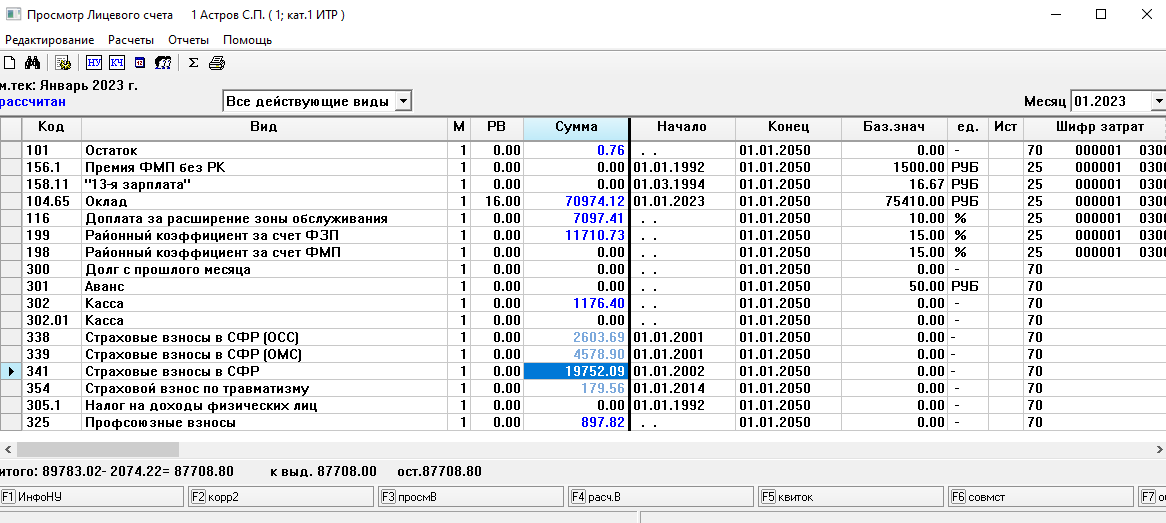

Обратите внимание на специально подобранный пример. В этом примере налоговая база за январь для страховых взносов составила 89782,26

89782.26 * 0.029 = 2603.68554 = 2603,69 - сходится

89782,26 * 0.051 = 4578,89526 = 4578,90 - сходится

89782,26 * 0,22 = 19752,0972 = 19752,10 - не сходится

Но это правильное несхождение. Общая сумма страховых взносов должна быть:

89782,26 * 0,30 = 26934,678 = 26934,68

2603,69+4578,90+19752,09 = 26934,68, поэтом все правильно.

Именно такую сумму взносов будет ждать от вас ФНС в РСВ по этому человеку, а не на одну копейку больше. Именно поэтому мы так настраивали взносы и не меняли тариф у единого взноса СФР (он остался как в поставке 30%)

Примечание: не просите нас сделать чтобы в примере выше программа давала 19752.10. Технически сделать это несложно, но последствия для вас (в виде сложностей со сдачей расчета по страховым) и, как следствие, для нашей технической поддержки будут тяжелыми. Мы не готовы брать такой грех на душу.

Сервис поддержки клиентов работает на платформе UserEcho