Как в программе Контур.Зарплата заполнить РСВ за II квартал 2020 года для МСБ

Код тарифа 20 — МСП

В ст. 6 Федерального закона № 102-ФЗ от 01.04.2020 установлено, что в период с 1 апреля 2020 года до 31 декабря 2020 года для субъектов малого или среднего бизнеса в отношении части выплат, превышающих величину минимального размера оплаты труда, применяются пониженные тарифы страховых взносов:

- На обязательное пенсионное страхование — 10%. Тариф распространяется как на выплаты в рамках предельной базы, так и сверх нее.

- На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %.

- На обязательное медицинское страхование — 5 %.

Чтобы сформировать отчет РСВ за II квартал 2020 года с тарифом 20, необходимо:

- в справке о предприятии в поле Тариф для малого и среднего бизнеса поставить «1».

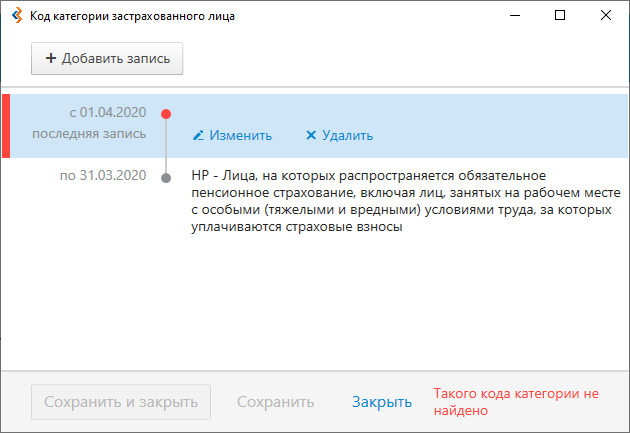

- в кадровой части поле Код категории застрахованного лица с 01.04.2020 должно оставаться пустым.

Примечание. В справке о предприятии в поле Код основного тарифа для страховых взносов в ФНС может быть только код основного тарифа, действующий на начало года. В справке о предприятии поле Код категории плательщика в ПФР (по умолчанию) должно быть пустым.

Структура отчета:

- Раздел 1

- Приложение 1, тариф 01

- Подраздел 1.1, тариф 01

- Подраздел 1.2, тариф 01

- Приложение 1, тариф 20

- Подраздел 1.1, тариф 20

- Подраздел 1.2, тариф 20

- Приложение 2, тариф 01

- Приложение 2, тариф 20

- Раздел 3, общий.

В Разделе 3 представлены застрахованные лица с тарифами НР и МС. В тарифе МС отражаются физлица, которым с части выплат и вознаграждений, превышающей величину МРОТ, исчисляются страховые взносы субъектами малого или среднего предпринимательства — за каждый месяц квартала.

Код тарифа 21 — МСП в пострадавших от коронавируса отраслях

Действие Федерального закона № 172-ФЗ от 08.06.2020 распространяется на организации, которые соответствуют трем условиям:

- Включены в реестр МСП по состоянию на 1 марта 2020 года или в реестр социально ориентированных некоммерческих организаций.

- Вид деятельности относится к наиболее пострадавшей в условиях коронавирусной инфекции отрасли.

Перечень отраслей утвержден несколькими постановлениями Правительства РФ:

- Постановление Правительства РФ от 03.04.2020 № 434 «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции»;

- Постановление Правительства РФ от 10.04.2020 № 479 «О внесении изменений в перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции»;

- Постановление Правительства РФ от 18.04.2020 № 540 «О внесении изменений в Постановление Правительства РФ от 03.04.2020 № 434»;

- Постановление Правительства РФ от 12.05.2020 № 657 «О внесении изменений в перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции».

3. К категории пострадавших относится основной вид деятельности организации.

В этом случае организации страховые взносы за II квартал 2020 года исчисляют по нулевой ставке.

Чтобы сформировать отчет РСВ за II квартал 2020 года с тарифом 21, необходимо:

- в справке о предприятии, в поле Тариф для малого и среднего бизнеса поставить «2»;

- в кадровой части, поле Код категории застрахованного лица с 01.04.2020 должно быть пустым.

Структура отчета:

- Раздел 1

- Приложение 1, тариф 01

- Подраздел 1.1, тариф 01

- Подраздел 1.2, тариф 01

- Приложение 1, тариф 21

- Подраздел 1.1, тариф 21

- Подраздел 1.2, тариф 21

- Приложение 2, тариф 01

- Приложение 2, тариф 21

- Раздел 3, общий.

В Разделе 3 представлены застрахованные лица с тарифом КВ — физлица, которым с выплат и вознаграждений исчисляются взносы по нулевому тарифу — за каждый месяц квартала.

Как определить излишне уплаченную сумму страховых взносов?

Простой способ — сформировать отчет РСВ за I квартал 2020 года. Разница между суммами страховых взносов в этом отчете и суммой страховых, перечисленных организацией за 2020 год, и покажет излишне уплаченную сумму.

Более сложный способ — по сводам за апрель и май, если за май уже перечислены. Если сумму для уплаты страховых взносов организация берет из сводов, то сумма излишне уплаченных взносов определяется по своду за апрель и, если уплачивались взносы за май, то и по сводам за май.

Важно понимать, что при расчете страховых взносов за апрель за счет накопительного принципа расчета, возможно, скорректирована какая-то ошибка по взносам за предыдущие три месяца, и эта корректировка повлияла на сумму взносов за апрель.

Самый сложный способ — по своду за июнь, по пересчитанной сумме страховых взносов в июне. Метод несет в себе высокий риск ошибиться, потому что, кроме возможных корректировок ошибок за январь-март, в пересчете июня будут отражены майские суммы страховых взносов. Но если организация не перечисляла взносы за май, даже если они уже начислены, то пересчет за май не надо учитывать, как излишне уплаченную сумму. В этом случае необходимо, как минимум, пересчет в июне сделать помесячно.

Для этого через пункт меню Работа —> Дополнительные расчеты—> Пересчет месяцев запустите режим пересчета, укажите в качестве периода 03.2020–05.2020. Пересчет автоматический, «по произвольному набору видов». В качестве видов выберите все виды страховых взносов, которые использует организация.

В итоге в сводах вы увидите страховые взносы, пересчитанные в июне в разрезе по месяцам: март (если были ошибки в первых трех месяцах), апрель, май. В качестве излишне уплаченной суммы надо учитывать сумму за апрель и, если взносы за май уплачивались, за май.

Что делать с излишне уплаченной суммой страховых взносов?

Законодательство допускает два варианта развития событий:

- Вернуть излишне уплаченные страховые взносы на расчетный счет организации. Для этого надо написать соответствующее заявление в ФНС.

- Зачесть излишне уплаченные страховые взносы в счет будущих платежей. Так как речь идет об одном налоговом периоде, для этого заявление можно не писать, взносы будут учтены автоматически. Но некоторые организации для подстраховки предпочитают и в этом случае написать заявление.

Возможно, что самый простой способ — вернуть излишне уплаченное. Меньше вероятность допустить ошибки, ведь то, что будет потом начислено в июле в полном объеме подлежит уплате в ФНС. То есть сумму страховых взносов, подлежащую уплате за июль можно легко определить по сводам за июль.

Если же будет выбран путь зачета излишне уплаченных взносов в счет будущих платежей, то надо будет аккуратно отслеживать, в какой момент «закончатся» эти излишки и какую сумму надо платить в бюджет.

Сервис поддержки клиентов работает на платформе UserEcho