Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

Отчет РСВ

Отчет РСВ

Был отправлен отчет РСВ в налоговую инспекцию. Инспекция не приняла отчет с указанием ошибок. Ошибки заключались "в нарушении условий равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам"(стр 060,061,062 в Подразделе 1.1 Раздела 1 не соответствуют суммам страховых взносов в Разделе 3). Хотя все суммы в отчете были сверены. Каким образом можно еще сверить данные суммы? Существует ли в программе сверка в отчете?

Судьи в РСВ

Судьи в РСВ

Здравствуйте.

Клиент рассчитывает ЗП судей, которые не относятся к застрахованным лицам по обязательному пенсионному страхованию.

В РСВ судьи всегда попадали так:

- подраздел 1.1 - начисленая сумма (строка 30) = необлагаемая сумма (строка 40)

- в разделе 3 судьи присутствуют, но с нулевыми суммами.

Клиенту пришло требование из ИФНС подать корректирующие РСВ за 2018 год. Причина корректировки - необходимо убрать судей из третьего раздела вообще и суммы по ним из строк 30 и 40 подраздела 1.1

Основание такого требования - Письмо ФНС РФ от 21.12.2017 N ГД-4-11/26108, в котором сказано:

в отношении прокуроров и следователей, судей федеральных судов и мировых судей, военнослужащих и приравненных к ним лиц, сведения для ведения индивидуального (персонифицированного) учета, отражаемые в разделе 3 расчета по страховым взносам (далее - расчет), форма которого утверждена приказом ФНС России от 10.10.2016 N ММВ-7-11/551@, плательщиком в расчет не включаются и, соответственно, выплаты, получаемые указанными лицами, не отражаются в подразделе 1.1 приложения 1 к разделу 1 расчета.

Ни как не могу понять какими настройками можно такого добиться...

М.б. в ИФНС неправильно поняли сказанное в письме? Ведь если читать дословно, то речь идёт о не включении в раздел 3 выплат по судьям, т.е. в этом разделе судьи должны присутствовать, но с нулевыми суммами. В таком случае, чтобы исключить суммы по судьям из подраздела 1.1? достаточно ли будет просто закрыть строку 341-го вида каким-нибудь "древним" годом?

Какая дата должна стоять в КЧ при приеме работника второй раз в течении года

Какая дата должна стоять в КЧ при приеме работника второй раз в течении года

какая дата должна стоять в КЧ при приеме работника второй раз в течении года

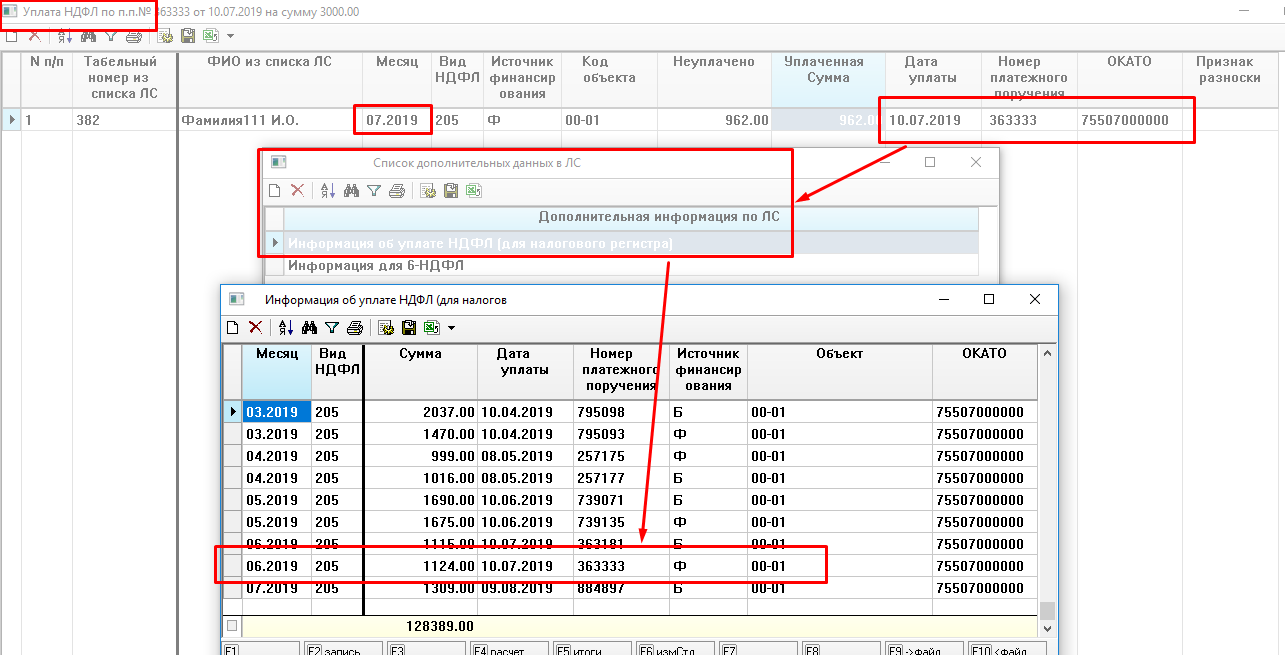

Таблица "Уплата НДФЛ в ЛС", не разносит данные при совпадении даты и номера платёжного поручения

Таблица "Уплата НДФЛ в ЛС", не разносит данные при совпадении даты и номера платёжного поручения

Добрый день.

Клиент обратилась с вопросом: Делает разноску уплаты НДФЛ в ЛС для налогового регистра.

По данному сотруднику одной и той же платёжкой перечислили НДФЛ за июнь и июль.

Июньсакя платёжка разнеслась в ЛС. Теперь расчётчик вносит июльскую, жмёт F6 - галка "признак разноски" появляется, но сумма в ЛС не разносится.

Если же поменять дату платёжки или её номер - всё работает нормально. Но клиент настаивает, что обязательно нужно разнести платёжку с той же датой и номером.

Сам в поставочную функцию SavePaysOfTaxLS не полез, пишу вам.

Сохранённый ЛС приложил.

Сверить КС с РСВ

Сверить КС с РСВ

КЗ релиз 599.17

Сверка 6-НДФЛ и РСВ.

Сформированы оба отчета 6-НДФЛ и РСВ

Запускаем сверку КС из 6-НДФЛ, результат :

"Не найдены файлы типа РСВ за указанный период"

Запускаем сверку КС из РСВ, результат:

" Нет данных для сравнения. Сверка невозможна! "

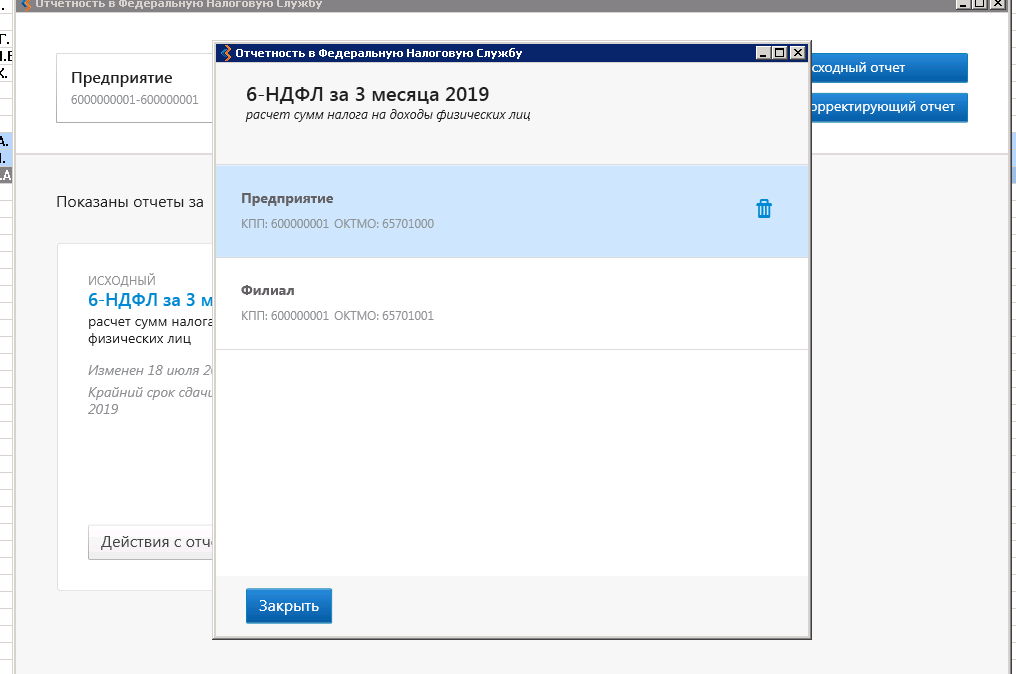

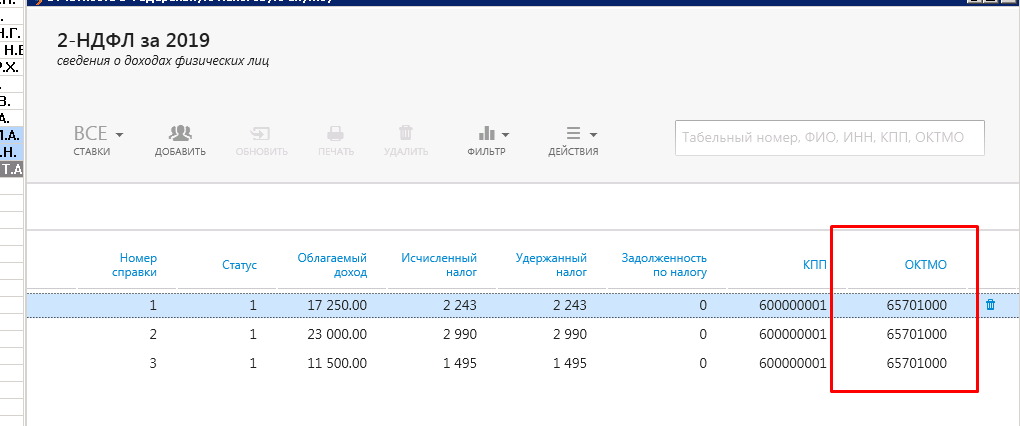

Разбивка 2-НДФЛ по ОКТМО по полю кадровой части

Разбивка 2-НДФЛ по ОКТМО по полю кадровой части

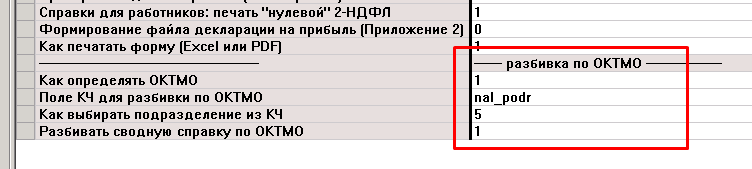

Добрый день! настраиваю разбивку отчётности по ОКТМО по полю кадровой части.

Не могу разобраться, что делаю не так.

1. Изменил настройки 2-НДФЛ

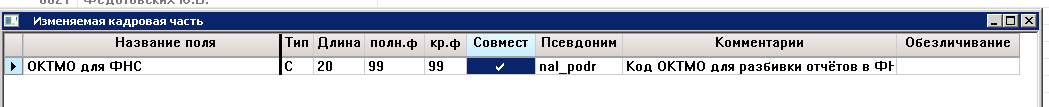

2. Добавил поле кадровой части

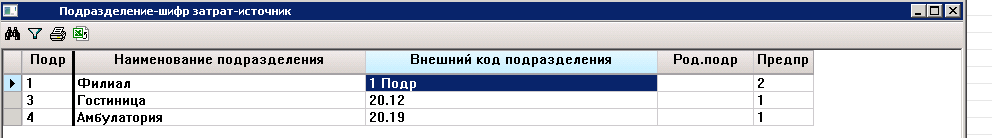

3. Добавил вторую организацию, поменял у неё ОКТМО

4. Создал пустое подразделение, указал ему код организации с другим ОКТМО.

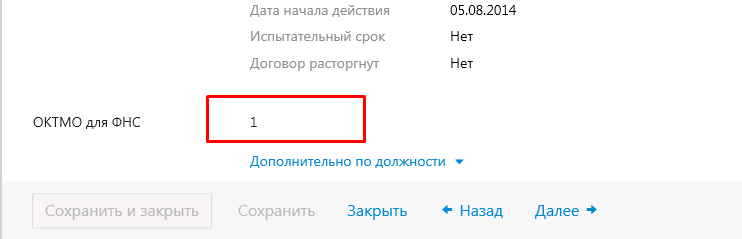

5. В КЧ расставил код организации. кому-то 1, кому-то 2.

6. Если собираю 6-НДФЛ, файлы разбиваются корректно, каждый со своим ОКТМО.

7. Формирую по тем же сотрудникам 2-НДФЛ. Разбивки по ОКТМО нет - все попадают в один отчёт.

Версия КЗ текущая - 599.18.

Подскажите, пожалуйста, как включить разбивку по ОКТМО и для 2-НДФЛ тоже?

Предоставление вычетов на детей для НДФЛ по двум исполняемым должностям

Предоставление вычетов на детей для НДФЛ по двум исполняемым должностям

Добрый день

У нас появилась такая ситуация что человек одновременно работает на 2х ОКТМО (на разных должностях) и имеет вычет на детей.

При настройке по "2" этот вычет встает в обе справки, соответственно налог исч. и налог удерж. не совпадают.

Какие настройки нам нужно использовать в такой ситуации?

С версии от 22.11.2017 релиз 596.0

вычетам на детей в новой кадровой части можно указывать код совместительства, источник или объект (в зависимости от настройки "Как определять ОКТМО")

Для работы нового режима в настройке кадровой части у поля «число вычетов на детей» НЕ должно стоять признака разбиения в столбце «Совмест»

Как отражать в РСВ выплаты родственникам умершего сотрудника

Как отражать в РСВ выплаты родственникам умершего сотрудника

Добрый день!

Уточните, пожалуйста, как быть с такой ситуацией:

Сотрудник умер в середине 2018 года.

В январе 2019 выдали родственникам родственникам "пособие на погребение" - так долго тянули потому, что родственники сначала пошли за возмещением в ФСС, а те их отправили по мету работы умершего.

Вопрос:

Должна ли сумма пособия, выданная стороннему лицу, попадать в РСВ за 1 квартал 2019 года?

Есть письмо ФНС № БС-4-11/16962" от 03.09.2018

https://www.klerk.ru/doc/477926/

Согласно которому в 3 раздел сумма пособия не должна включаться.

Следовательно, и в Подраздел 1.1 она включаться не может, иначе не пройдёт контрольное соотношение.

Правильно ли я понимаю, что в КЗ мы отражаем это так:

- умершего сотрудника в отчёт не включаем;

- вручную заполняем в РСВ строку 090 Приложения 3?

- вручную меняем сумму в строке 070 Приложения 2. добавляем сумму выданного пособия.

Или существует другой, более правильный и "автоматизированный" способ?

P.S. вопрос не по теме:

Если в теме стоит статус "Отвечен", как вот тут:

https://kontur.userecho.ru/communities/47/topics/6265-nachislenie-nalogov-umershim-sotrudnikam

То можно ли в неё задавать уточняющие вопросы?

Или, как вот сейчас, новую тему создавать?

6-ндфл ЗА 4 КВ. 2018 Г И ТРЕБОВАНИЕ ифнс

6-ндфл ЗА 4 КВ. 2018 Г И ТРЕБОВАНИЕ ифнс

Здравствуйте! Наша организация сдала как обычно 6-НДФЛ за 4 кв. 2018 г. При этом в разделе 2 содержится блок со сроком перечисления налога (стр. 120) 9.01.19. Реально зарплата была выплачена 29.12.2018 и налог перечислен в тот же день.

ИФНС прислала требование со ссылкой на п.6 статьи 226 НК РФ.

Нам вменяется несвоевременная уплата налога, т.е. за организацией числится недоимка и грозит приличный штраф.

По выписке по расчетам с бюджетом. Все уплачено.

И все было бы нормально - написали бы в ответ на требование, что недоимки нет. Но решили позвонить в налоговую. Разговаривали с тремя инспекторами. Все они говорили что-то о новой проверочной программе и советовали в стр. 120 поставить дату 29.12.2018 . Тогда такое требование оформляться не будет.

С нашей точки зрения - чепуха. Т.к. если деньги уплачены в декабре, то все нормально.

Вопрос: может быть кто-то сталкивался с этой ситуацией (или подобной)?

Уважаемые эксперты! Прокомментируйте, пожалуйста.

Добрый день.

- В день удержания налога у вас возникает обязанность по его перечислению. Вы должны исполнить эту обязанность начиная со дня удержания налога, по установленный законодательством срок уплаты. Если срок уплаты налога стоит 09.01.2019 это означает что Вы можете налог перечислять по эту дату включительно и это не будет считаться недоимкой и наказываться штрафом. На то он и "срок уплаты".

- Читаем п.6 статьи 226: Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Вы выплатили доход когда? 29.12. Налог перечислили когда? 29.12. Можете пояснить в каком месте был нарушен п.6 статьи 226? Ну можете попросить налоговую пояснить в каком месте был нарушен п.6 и возникла недоимка.

- Раньше налоговая просила не включать блоки у которых срок уплаты относится к следующему периоду в раздел 2. На мой взгляд это такое же неадекватное требование как и указанное требование, так как в этом случае они пришлют вам требование пояснить что за сумма налога пришла от вас 29.12 и почему ее нет в 6-НДФЛ.

- В программе есть настройка какие даты учитывать при формировании раздела 2. Можете поставить что до 01.10.2018 учет велся по 110 строке, а с 01.10.2018 учет ведется по 120 строке. В этом случае блок со сроком 09.01.2019 попадет в отчетность за первый квартал. Но при этом см. п.3.

- У ФНС (и не только у нее) оригинальный подход: вместо исправления ошибок в своей проверочной "нагнуть" всю страну на выполнение "странных" (это я мягко выразился) требований. С отчетности за первый квартал к этому добавится междокументная проверка 6-НДФЛ и РСВ.

Если вы хотите собрать отзывы от разных людей, то вопрос надо задавать публично, а не приватно. Переношу вопрос в публичные топики.

Удваивает строки в 6-НДФЛ по ОКТМО

Удваивает строки в 6-НДФЛ по ОКТМО

Добрый день!

Отчет 6-НДФЛ собирается с помощью таблиц по первоначальной разноске (на кассовые ведомости переходить не хотят).

Настройка "Как выбирать подразделение из КЧ"=4, т.е, там сразу указывается код организации.

Если настройка "Как определять ОКТМО"=5, то при формировании таблицы по первоначальной разноске собираются 2 строки с одинаковыми суммами, причем не по всем ЛС, закономерность понять не могу.

Если поставить настройку "Как определять ОКТМО"=2, то строки не дублируются, но тогда не так как надо определяется код организации, т.к. все подразделения привязаны к основному.

Расчетчики говорят, что когда сдавали отчет за год, а было это где-то в феврале-начале марта, то было все правильно.

Во вложении сохраненка.

Сервис поддержки клиентов работает на платформе UserEcho