Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

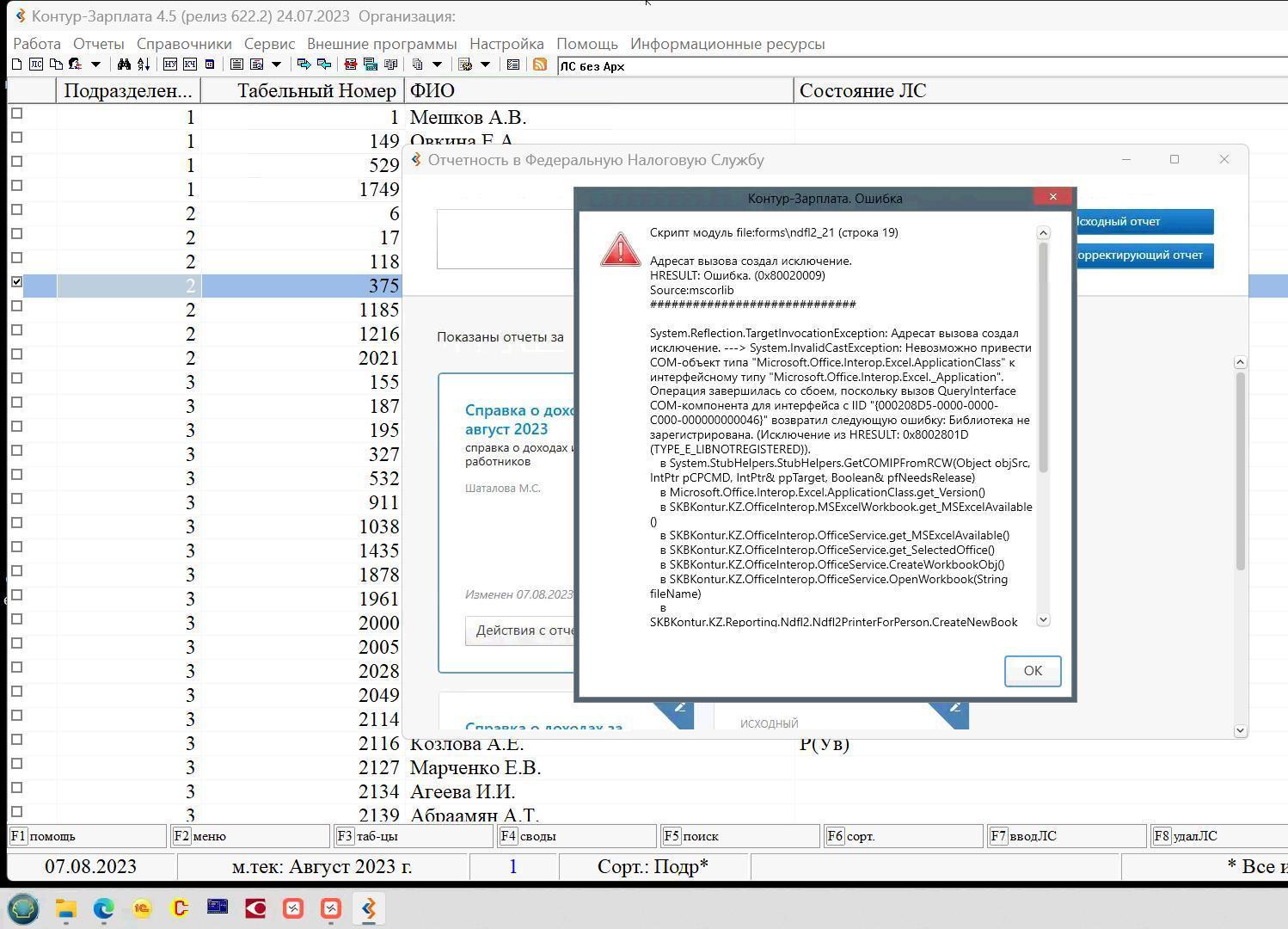

Ошибка при печати справок о доходах и налоге для работников

Ошибка при печати справок о доходах и налоге для работников

Добрый день!

При печати справок о доходах выходит ошибка. КЗ обновлена до последней версии 622.2.

Подскажите, пожалуйста, в чем проблема.

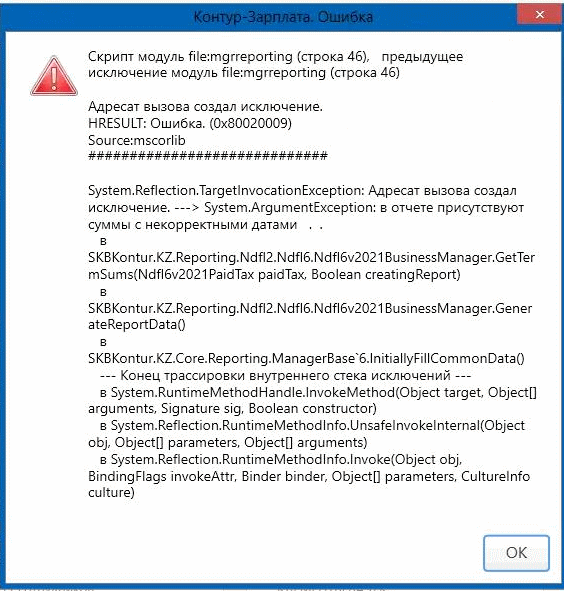

Ошибка при формировании 6 НДФЛ

Ошибка при формировании 6 НДФЛ

Добрый день!

При формировании 6-НДФЛ выходит ошибка

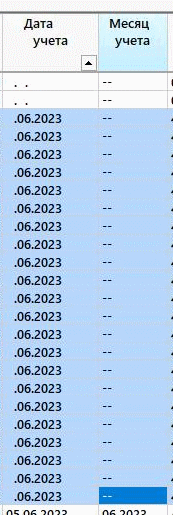

Через "Таблицы контроля/Реестр учтенных доходов НДФЛ" посмотрели, что у некоторых сотрудников отсутствует по какой-то причине в дате учета - день

Возможно из-за этого ошибка. попробовали через Таблицы контроля у одного сотрудника поправить на 01.06.2023

Но при формировании 6 НДФЛ все равно на нем выходит эта же ошибка

В чем может быть причина, и как поправить? ZPL_zplinfo_full_net(20230724_143909).cab

Авансовые платежи НДФЛ иностранных граждан за патент

Авансовые платежи НДФЛ иностранных граждан за патент

Добрый день!

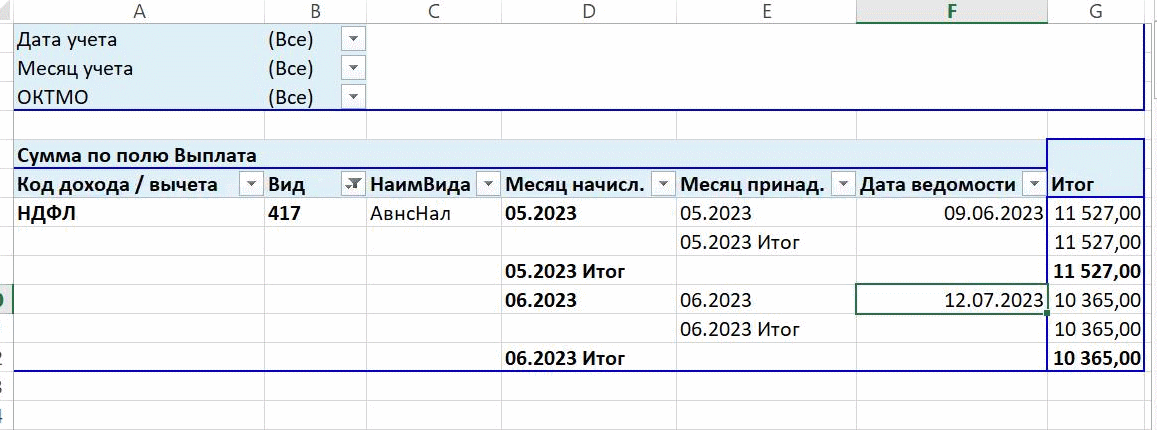

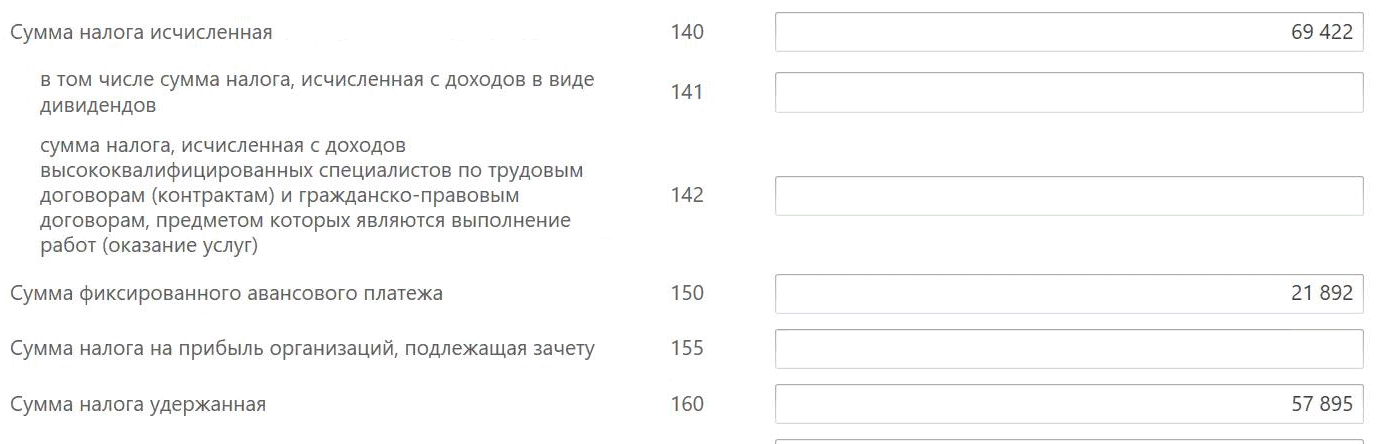

У сотрудников есть вид 417 (Авансовые платежи НДФЛ иностранных граждан за патент)

Отображены по ведомости 09.06.2023 и 12.07.2023

В 6-НДФЛ в строку 150 должна попасть сумма только от 09.06.2023 - 11 527 ?

Но попадает в отчет в том числе и сумма по ведомости от 12.07.2023

10 365 + 11 527 = 21 892

Но при этом строка 160 (Сумма налога удержанная) уменьшается только на сумму 11 527

Суммы в уведомлении не совпадает с суммой в ведомостях

Суммы в уведомлении не совпадает с суммой в ведомостях

Добрый день!

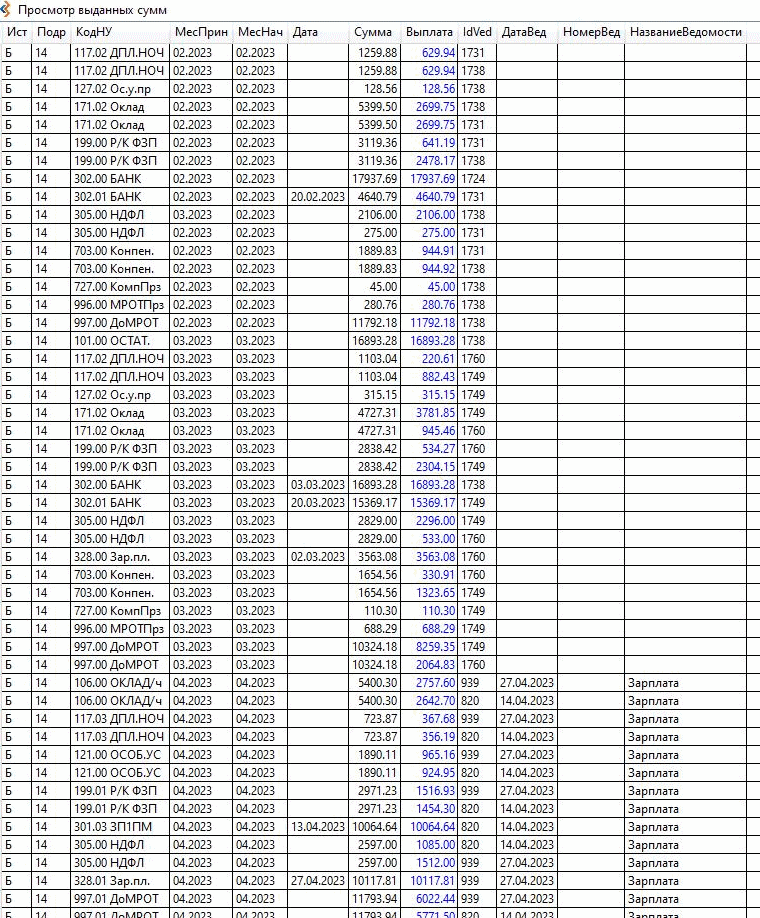

Из-за чего может быть такое различие в суммах? Нашли, эту разницу в 2 ЛС, у уволенных. В уведомлении за май у одного уволенного сумма больше на 7691.00, чем в ведомости. Ведом_cr.jpg

Увед_cr.jpg

Сумма НДФЛ по ведомостям не идет с 6 НДФЛ

Сумма НДФЛ по ведомостям не идет с 6 НДФЛ

Сумма НДФЛ по ведомостям не идет с 6 НДФЛ. В чем может быть причина?

Соотношение 6-НДФЛ и РСВ

Соотношение 6-НДФЛ и РСВ

Добрый день!

Просим уточнить:

Если правильно поняли, когда проходили вебинары по отчетности, 6-НДФЛ раздел 2 формируется по выплаченным суммам с начала расчетного периода. В строки 110, 112, 113 попадают суммы с 01.01 по 31.03, но по тем суммам, которые были выплачены в этот период. Если было начислено в марте, но выплачено в апреле, то суммы не попадают в эти строки.

А в РСВ попадают все суммы начисленные в период с 01.01 по 31.03, независимо от даты выплаты.

Поступило требование от ФНС, в котором заявлено, что не выполнено соотношение в сданных отчетах:

6-НДФЛ строка 112 + строка 113 >= строка 050 Приложения 1 к разделу 1 РСВ

Но если суммы выплаченные в апреле не попадают в 6-НДФЛ (1кв), то суммы строк 112 + 113 будут меньше чем в РСВ (где попали все суммы за 3 месяца)

Пропали даты выплат в ЛС

Пропали даты выплат в ЛС

Добрый день!

По какой-то причине пропали даты выплат с января по март у одного сотрудника.

Сами ведомости не удалены. Сотрудник в них присутствует. Но в ЛС дат нет. И соответственно в 6-НДФЛ данные не попадают. Как лучше всего проставить даты заново?

Уведомление по ЕНП

Уведомление по ЕНП

Здравствуйте.

Помогите, пожалуйста, принять правильное решение в следующей ситуации:

22.06.2023г. будет отправлено платежное поручение на перечисление отпускных сотрудникам, которые уходят в отпуск с 27.06.2023г. Поскольку наша организация бюджетная, то платежные поручения идут не напрямую в банк, а проходят через областной Минфин, поэтому в банк они поступят только 23.06.2023г. и в этот день будут зачислены на счета сотрудников.

Поскольку нужно подавать уведомление по ЕНП за период с 23.05.2023 по 22.06.2023, то я не уверена в том, как поступить с этими суммами (отпускными и подоходным налогом, который с них удержан), нужно ли эту сумму НДФЛ включить в уведомление за период с 23.05.2023 по 22.06.2023 или нет?

Я считаю что нет, но права ли я?

Почему может пересчитываться НДФЛ за прошлый месяц?

Почему может пересчитываться НДФЛ за прошлый месяц?

Добрый день!

С ЗП за май удержан НДФЛ (месяц начисления май, принадлежности июнь) 3416 р.

В июне сотрудник приносит БЛ за май, его начисляют и пересчитывается ЗП за май. При этом начисляется НДФЛ 3416 р. с месяцем принадлежности май, а если потом рассчитать ЗП за июнь, то НДФЛ за июнь снимется в той же сумме 3416 р., и это понятно, налога в текущем месяце не должно быть, пока не сделаем ведомость. Но ведь с доходов прошлого месяца он тоже уже удержан и не должен считаться.

Расчетчики вручную убирают этот пересчитанный НДФЛ за прошлый месяц.

Почему налог так "скачет" по месяцам при пересчетах?

Если нужно, то сохраненка во вложении.

Странное влияние поля neobl на НДФЛ предыдущего месяца

Странное влияние поля neobl на НДФЛ предыдущего месяца

Добрый день!

У Дербышева В.А. оставил в ЛС только 104 вид НУ и убрал вычеты на детей.

В 01.2023 по 104 виду поставил сумму 17000 (по количеству раб дней).

В ведомости посчитался НДФЛ = 2210. Т.е. правильно.

Теперь заполняю у Дербышева В.А. в КЧ поле neobl (20.02.2023 с признаком 1).

В настройке 205 алг НДФЛ, в поле: "Способ учета в месяце смены признака" стоит 1.

После этого, зайдя в ЛС, встав на 305 вид с суммой 2210 и нажав F4, получаю сумму 1500

и по F5 непонятную облагаемую базу.

Соответственно, при создании ведомостей за 02.2023, появляется минусовой НДФЛ.

Правильно ли это?

Сервис поддержки клиентов работает на платформе UserEcho