Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

Ограничение больничного, рассчитанного по 104-ФЗ, после увольнения

Ограничение больничного, рассчитанного по 104-ФЗ, после увольнения

Добрый день, уважаемые разработчики!

Сотрудник был уволен и после увольнения принес больничный.

Расчет производится по МРОТ в новом порядке согласно 104-ФЗ, и, как проконсультировали заказчика на "горячей линии" ФСС, нужно применить ограничение 60%.

Нужна соответствующая настройка для расчета БЛ.

ФСС заказчику сообщил неверную информацию. 60% "после увольнения" не применяется к МРОТ.

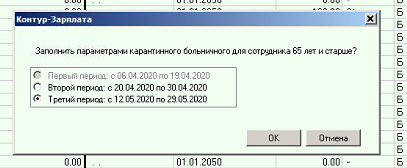

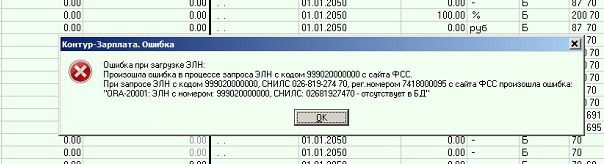

Ошибка при загрузке элн для 65+ с 12-29.05

Ошибка при загрузке элн для 65+ с 12-29.05

Добрый день.

КЗ 605.8. Наша цель отправить Реестр 65+ на период 12-29.05.

По инструкции в ЛС выбираем расчет БЛ (скрин 1). При загрузке ЭЛН появляется ошибка (скрин 2). Подскажите, пожалуйста, в чём может быть дело? Спасибо.

Не надо загружать ЭЛН. Такого ЭЛН не существует в природе.

Инструкция по формированию реестров 65+

Сортировка в списке лицевых счетов

Сортировка в списке лицевых счетов

Добрый день!

В список лицевых счетов добавили поля из кадровой части. Клиенты хотят сортировку по этим полям.

Возможно ли это сделать?

Спасибо.

Расчет ССЧ при коде ССЧ равном 2 и неотработанном месяце

Расчет ССЧ при коде ССЧ равном 2 и неотработанном месяце

Здравствуйте.

В связи с пандемией ввели дополнительное начисление и букву табеля "Ф" для учета нахождения дома. За апрель есть работники, которые весь период сидели дома. Код ССЧ некоторых из них равен 2. За апрель таким работникам ССЧ рассчитался равным 0. Отдел ОТЗ утверждает, что в таком случае ССЧ таких работников должен быть равен за предыдущий месяц или еще чему-то, но не 0. Возможно мы что-то не так делаем? Как получить не 0 для таких людей? Если можно, то напишите что влияет на расчет ССЧ при коде равном 2.

Одного из них прикладываю

ZPL_zplinfo_net(20200514_113253).cab

P.S. Если возможно, просим ускорить разбор этого вопроса.

Настройка -> 4. Настройки параметров расчета -> 9. Дополнительные настройки для сводов -> Символы табеля для дней неявок - надо добавить Ф

Удержания 2-НДФЛ с безплатного питания на 14 дней изоляции в условиях С-19

Удержания 2-НДФЛ с безплатного питания на 14 дней изоляции в условиях С-19

Удержания 2-НДФЛ с безплатного питания на 14 дней изоляции в условиях С-19

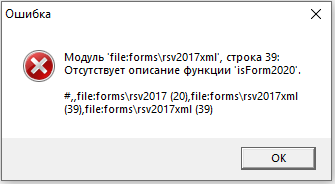

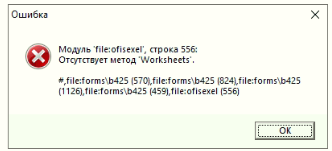

Ошибка при печати формы "2017 - Расчёт по страховым взносам"

Ошибка при печати формы "2017 - Расчёт по страховым взносам"

Добрый день!

При печати формы "2017 - Расчёт по страховым взносам" выходит следующая ошибка:

Проверил на поставке, ошибка повторяется

Дмитрий, если не секрет, в чем смысл пользоваться старым режимом для подготовки таких сложных (структурно) отчетов как РСВ? Ведь в старом режиме нет возможности ни нормально посмотреть отчет, ни откорректировать, ни провалидировать (сформировать вспомогательные реестры).

Замените файл на прилагаемый в каталоге SCRIPT\forms и ошибки не будет.

Или пользуйтесь новым режимом подготовки отчетов и ошибки не будет даже без замены файла.RSV2017xml.s

Изменения формы по статистике Мониторинг. "Форма для заполнения" (Минздрав)

Изменения формы по статистике Мониторинг. "Форма для заполнения" (Минздрав)

Скажите когда ожидать обновление по Изменению формы по статистике Мониторинг. "Форма для заполнения" (Минздрав)?

Cпрашивают мед.учреждения.

Записка-расчет в OpenOffice при увольнении сотрудника завершается с ошибкой

Записка-расчет в OpenOffice при увольнении сотрудника завершается с ошибкой

Если на компьютере установлен только OpenOffice, формирование формы 0504425 прерывается ошибкой

при этом стр.2 формы формируется без данных по месяцам.

Контур-Зарплата 4.5 (релиз 605.5)

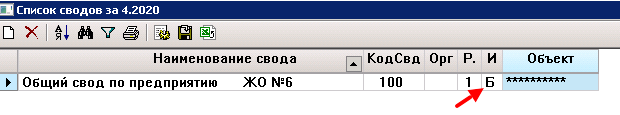

Источник в шапке свода

Источник в шапке свода

Здравствуйте.

В шапке ЖО№6 требуется указать источник по которому он сформирован.

Хочу взять информацию отсюда:

В скрипте пробовал делать так:

char SrcF[200];SrcF = "";

R_TEXT_FLD("Src",SrcF,10,0);

WriteToCell(WSheet1, "EZ6", Ansi(SrcF));

При печати КЗ падает, сообщая что запнулась на строке

R_TEXT_FLD("Src",SrcF,10,0);Что сделал не так?

Сам скрипт вот: JO6.s

В скрипте формы печати свода можно получить данные из списка сводов, пример:

var Tabl = CreateObject("CurPrnTbl");

long adr = Tabl.GetAdrListTabl();

int rcr = Tabl.GetRcrInListTabl();

var svlist = CreateObject("CurPrnTbl");

svlist.Initial(adr);

код источника = svlist.TextS("Src",rcr);

код объекта = svlist.TextS("Subject",rcr);

Случайно удалили ведомость по кассе, не можем продолжить работу

Случайно удалили ведомость по кассе, не можем продолжить работу

Случайно удалили ведомость по кассе, пытаемся восстановить сформировав заново, но не можем убрать уже разнесенные суммы по 308 виду, так как пишет, что изменять можно только из ведомости, но ведомости то нет уже. Как быть?

Сервис поддержки клиентов работает на платформе UserEcho