Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

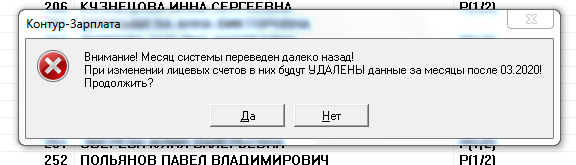

Сообщение при установке текущего месяца

Сообщение при установке текущего месяца

Добрый день!

Подскажите, при установке текущего месяца появляется угрожающее сообщение

Почему так? Действительно все удалится, если уйти слишком далеко назад?

Как разнести доход(для расчета БЛ) с предыдущего места работы

Как разнести доход(для расчета БЛ) с предыдущего места работы

Здравствуйте! Подскажите пожалуйста, где и каким образом нужно разнести доход по справке № 182н с предыдущего места работы, для расчета б/л?

Доступно дней отпуска за прошлые периоды

Доступно дней отпуска за прошлые периоды

КЗ релиз 601.2

Ведутся остатки отпусков.

Как распечатать "доступно дней отпуска за прошлые периоды" на дату ?

В таблицу Расчет резерва по отпускам берется общее кол-во доступных дней на дату.

Как получить суммы за период, предшествующий 5 предыдущим годам?

Как получить суммы за период, предшествующий 5 предыдущим годам?

очень неудобно, что действие программы только в пределах 5 лет. Принесли заявление о переносе лет для расчета б/л, эти годы выпадают на 2013-2014 г.г. Но в базе их уже нет. Каждый раз руками приходится править, в печатном листке расчета б/л править годы и сам расчет. Когда устроился человек и номер приказа уже не видно (к сожалению в КЧ этой функции нет, а было бы удобно ставить № и дату приказа поступления на работу, а так же перевод на другую должность). Какую либо справку за прошлые годы сделать невозможно, она уже не формируется, к примеру за годы предшествующие 10.2014 г.

Проблема в отчете РСВ за 1 квартал 2019 (повтор)

Проблема в отчете РСВ за 1 квартал 2019 (повтор)

В лицевом счете в феврале 2019 года был перерасчет за январь и был начислен БЛ, в связи с этим страховые взносы встали на минус. В отчете РСВ взносы на минус программой были спрятаны в март, а в феврале были проставлены нули. В связи с этим в последующем налоговая

начислила пени организации, т.к. в феврале организация уплатила взносов меньше на сумму минусов, а в РСВ в феврале вышли нули. Подскажите, почему программа не спрятала взносы в январь. До этой ситуации проверяли на двух ЦРБ, минусы, если былиZPL_zplinfo(20190927_092003).cab взносы в прошлых месяцах, прятались туда.

Для того, чтобы программа сама прятала взносы сделана настройка:

Настройка - Настройка таблиц и форм печати - Справки и отчеты для ФНС - 3.Настройки Расчета по страховым взносам (с 2017 года) -

- Прятать отрицательные суммы - 1

Если есть другие способы, более удобные для этих ситуации, напишите, пожалуйста.

Это странный механизм, позволяющий бухгалтеру переложить ответственность за принятие достаточно серьезного решения, как откорректировать минусы, с себя на программу. В каких-то ситуациях механизм дает нормальный результат, но он не панацея, не "серебрянная пуля".

В любом случае бухгалтер долже понимать, что если у него перечисленные суммы страховых взносов не пойдут с цифрами из отчета, последует вопрос от ФНС.

Поэтому:

1) выглядит странным посыл отчетности без сверки со сводами.

2) еще будет страннее, если бухгалтер в данной ситуации выберет вариант "заплатить пени" вместо "подать корректировку". Так как по факту нарушения то нет, и взносы все платились в полном объеме.

Если у бухгалтера или вас есть понимание как можно прятать минусы универсально, без усилий со стороны бухгалтера, мы открыты к предложениям и готовы рассмотреть возможность ваш вариант прятание минусов реализовать.

Мы можем реализовать даже несколько алгоритмов скрытия минусов, если вы сможете принимать решение какой из этих механизмов вам удобен.

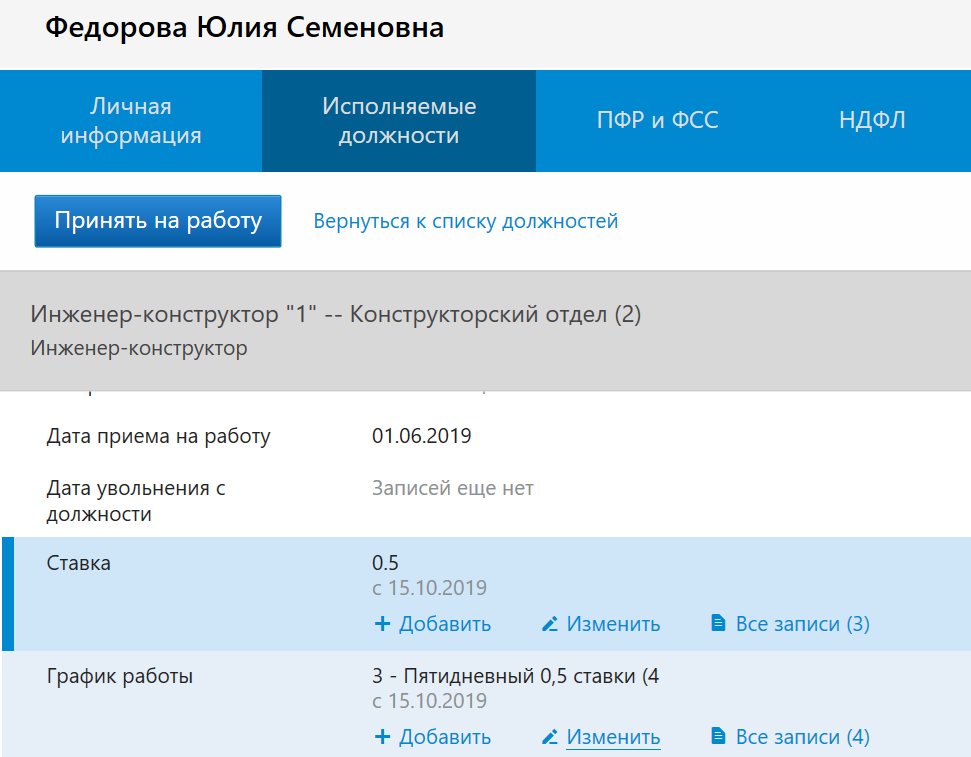

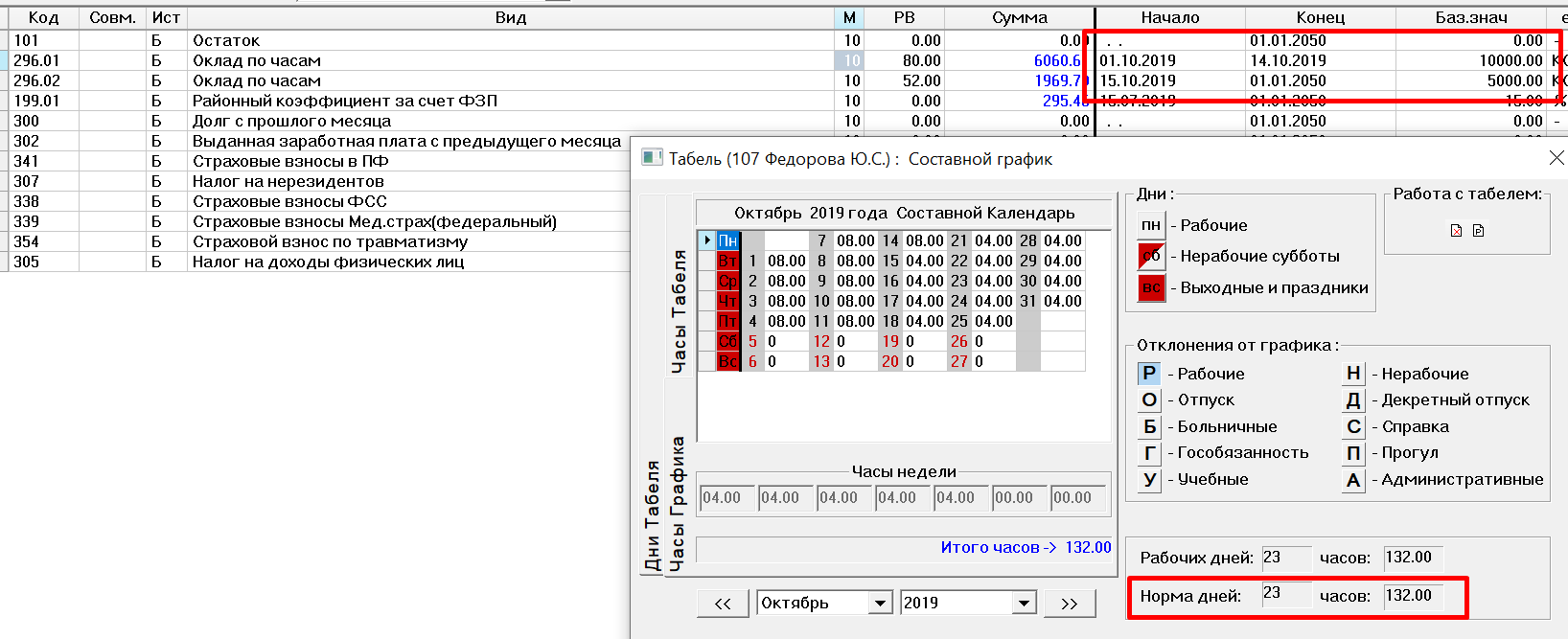

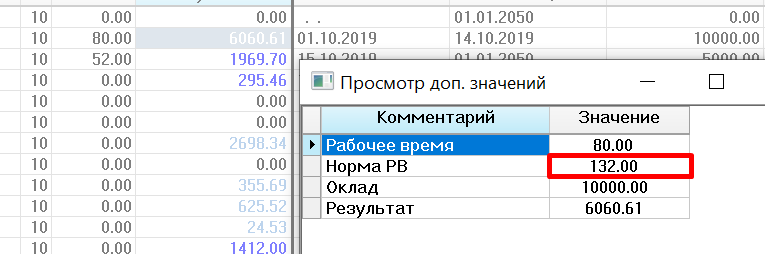

Расчёт оклада при смене нормы часов посреди месяца

Расчёт оклада при смене нормы часов посреди месяца

Добрый день!

Возник следующий вопрос по расчёту оклада при изменении ставки и графика в середине месяца.

Дано:

Сотрудник работает на полную ставку (8 часов в день). С 15-го числа ему меняют ставку на 0,5. Он продолжает работать на той же должности, просто по другому графику

С теми же датами у сотрудника меняется оклад (приходит из КП)

При расчёте за месяц учитывается не норма по действующему на тот период календарю (184 часа по полному графику с 1-го по 14-е и 92 часа по календарю на 0,5 ставки с 15-го по 31-е), а усреднённая "составная норма" - 132 часа.

Соответственно, завышается начисленный сотруднику оклад. Вместо 80/184*10000=4878,05 руб получаем 6060,61 руб. Отчего сумма за вторую половину получается уже заниженной.

Получается, при изменении графика в середине месяца оклад рассчитывается некорректно.

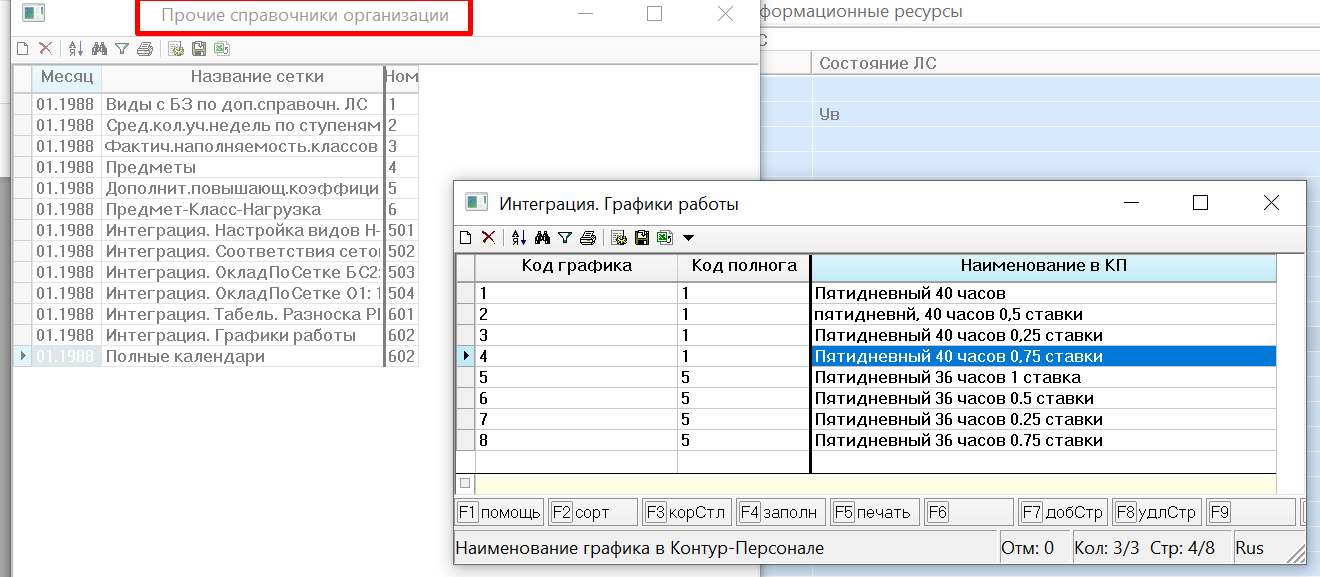

Как в скрипте выбрать значение из сетки

Как в скрипте выбрать значение из сетки

Добрый день!

Подскажите, пожалуйста, как вытащить скриптом код из сетки.

Задачу поставили такую: "при расчёте оклада расчёт производить всегда от общей нормы рабочего времени, без разницы, какой график установлен в КЧ"

Настроили сетку соответствия

Подскажите, пожалуйста, как при расчёте вида Н-У вытянуть скриптом код полного графика?

Сетка - та же таблица.

var t = CreateObject("CurPrnTbl");

t.InitialNameFile(имя файла);

Дальше ходим по строчкам и столбцам этой таблицы.

Только кажется, что это какой-то костыль. Пропишите в сам нормативный график ссылку на полный.

И получайте полный график через GetNumParentCalend(номер календаря).

Перенос проводок из КЗ в 1С 8, проблема со сводом.

Перенос проводок из КЗ в 1С 8, проблема со сводом.

Здравствуйте!

Подскажите формирую в Контур-Зарплате свод По проводкам в 1С Хозрасчет 8.х.

ЛС 1 там ничего разбивать не нужно, в ЛС 15 нужно разбить на 20.01.9

и 25. Настроено ШАУ 1 у этих счетов у начисления - Оплата, у налогов -

Налог. При разбиении по Ctrl+F7, выбираю вид разбиения 3 (поставочный), ШАУ 1

путается, у налогов проставляется Оплата вместо Налог. ZPL_zplinfo(20191008_171008).cab Прошу помочь.

Р/К только в расчетном листке

Р/К только в расчетном листке

Организация в трудовом договоре указывает сумму оклада с Р/К в том числе. И также производится расчет з-ты (т. вида Р/К в лицевом счете нет).

В связи с требованиями Минтруда , можно ли только в печатной форме расчетного листка указать суммы без Р/К и отдельно Р/К. Что для этого надо?

MARGO

Как посчитать количество нормативных часов между двумя датами?

Как посчитать количество нормативных часов между двумя датами?

Здравствуйте.

Необходимо вытащить в табличку количество нормативных часов м-ду заданными датами по заданному нормативному календарю.

В этой теме нашел скрипт, который вроде как такое должен сделать:

UsrGetNormPeriod(what,&D1,&D2,numcalend)

{

int am1 = KDateFromStr(D1).GetAbs();

int am2 = KDateFromStr(D2).GetAbs();

int tmrasch = mrasch;

int tmp = nkalend;

if ( nkalend!=numcalend && numcalend>0 )

rwnorma(numcalend,0);

double Total = 0.;

for (int am=am1; am<=am2; ++am )

{

mrasch=am;

s118();

Total += norm(what);

}

mrasch=tmrasch;

if ( nkalend!=tmp )

{

rwnorma(tmp,0);

s118();

}

return Total;

}

Пример вызова:

return UsrGetNormPeriod(2,"01.01.2018","31.12.2018",2);

Но, почему-то, норма часов считается за полные месяцы, а не за заданный период.

Например, если D1 = 01.10.2019 D2 = 10.10.2019, то норма часов считается за полный октябрь. Если D1 = 01.10.2019 D2 = 10.11.2019, то норма часов считается за полные октябрь и ноябрь.

Как исправить?

Сервис поддержки клиентов работает на платформе UserEcho