Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

Расчет за первую половину месяца считает уволенных после середины месяца

Расчет за первую половину месяца считает уволенных после середины месяца

Добрый день!

Версия 621.4.

Ситуация следующая.

16.06.2023 сотрудника уволили, сделали ведомость к увольнению.

Расчет за первую половину выполняют после 16-го числа, допустим 20-21, т.к. аванс платится в организации 30.06.2023.

Если этого уволенного сотрудника посчитать за первую половину по 15.06, то 16.06 в табеле почистится и получится, что у него появляется долг.

Настройка Пропуск уволенных при расчете=2 или 3, результат одинаков.

Если дата увольнения до даты расчета за первую половину (т.е. например, уволен 10.06, расчет по 15.06), то все норм. А вот если после, то все пересчитывается.

Можно ли запретить считать аванс и в таких ситуациях?

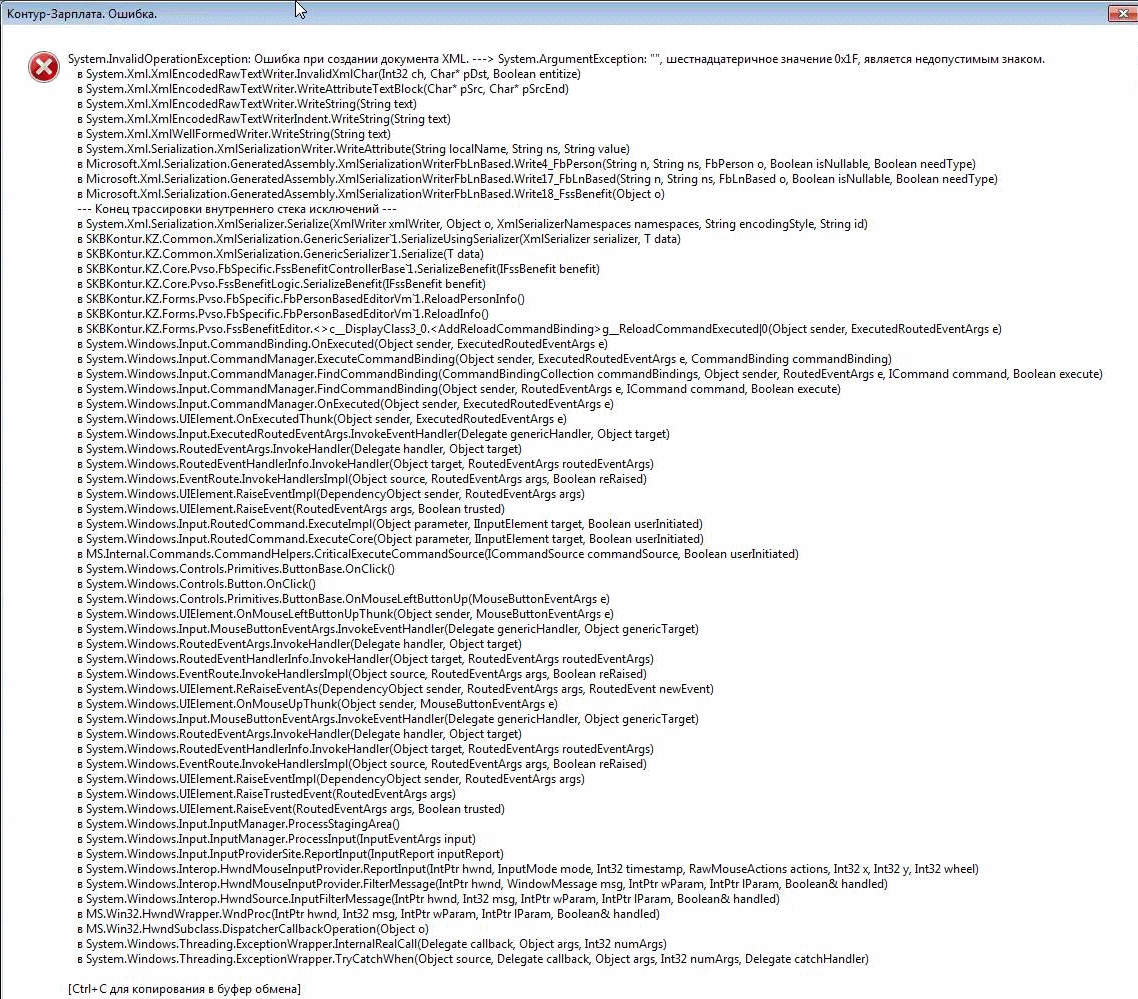

Вылетает программа при расчете БЛ

Вылетает программа при расчете БЛ

Добрый день!

Происходит расчет ЭЛН БЛ в ЛС. Сам процесс расчета происходит нормально. Но после выхода из ЛС выходит ошибка и вылетает программа

https://disk.yandex.ru/d/BC_WPzykI6tZmw Ссылка на файл с логами

Почему может пересчитываться НДФЛ за прошлый месяц?

Почему может пересчитываться НДФЛ за прошлый месяц?

Добрый день!

С ЗП за май удержан НДФЛ (месяц начисления май, принадлежности июнь) 3416 р.

В июне сотрудник приносит БЛ за май, его начисляют и пересчитывается ЗП за май. При этом начисляется НДФЛ 3416 р. с месяцем принадлежности май, а если потом рассчитать ЗП за июнь, то НДФЛ за июнь снимется в той же сумме 3416 р., и это понятно, налога в текущем месяце не должно быть, пока не сделаем ведомость. Но ведь с доходов прошлого месяца он тоже уже удержан и не должен считаться.

Расчетчики вручную убирают этот пересчитанный НДФЛ за прошлый месяц.

Почему налог так "скачет" по месяцам при пересчетах?

Если нужно, то сохраненка во вложении.

Исполнительный лист с закрытым остатком долга пересчитывается при расчете БЛ

Исполнительный лист с закрытым остатком долга пересчитывается при расчете БЛ

Добрый день!

В ЛС был исполнительный лист 50%, в мае удерживается остаток долга, который меньше, чем полные 50%, вид закрывается.

В июне сотрудник приносит БЛ, например с 25.05 по 05.06, при автоматическом пересчете мая исполнительный доначисляется до полных 50%, т.е. программа не знает, что был небольшой остаток, который уже не надо корректировать.

Тема давно обсуждалась здесь и было исправление

Но опять расчетчики стали жаловаться.

Просьба рассмотреть проблему.

100 строк вида с кодом 153..

100 строк вида с кодом 153..

Добрый день! ВИД Начисления 153.99. Заводить аналог?

Странное влияние поля neobl на НДФЛ предыдущего месяца

Странное влияние поля neobl на НДФЛ предыдущего месяца

Добрый день!

У Дербышева В.А. оставил в ЛС только 104 вид НУ и убрал вычеты на детей.

В 01.2023 по 104 виду поставил сумму 17000 (по количеству раб дней).

В ведомости посчитался НДФЛ = 2210. Т.е. правильно.

Теперь заполняю у Дербышева В.А. в КЧ поле neobl (20.02.2023 с признаком 1).

В настройке 205 алг НДФЛ, в поле: "Способ учета в месяце смены признака" стоит 1.

После этого, зайдя в ЛС, встав на 305 вид с суммой 2210 и нажав F4, получаю сумму 1500

и по F5 непонятную облагаемую базу.

Соответственно, при создании ведомостей за 02.2023, появляется минусовой НДФЛ.

Правильно ли это?

Налоговый вычет для сотрудников-иностранцев на патенте

Налоговый вычет для сотрудников-иностранцев на патенте

Добрый день!

Для сотрудника-иностранца работающего на патенте предоставляется вычет по НДФЛ.

Вычет определяют как сумму НДФЛ, сниженную на сумму фиксированных платежей, перечисленных в период действия патентного разрешения.

Подскажите как корректно оформить такой вычет?

По одной из должностей Не рассчитывается Компенсация за неиспользованный отпуск

По одной из должностей Не рассчитывается Компенсация за неиспользованный отпуск

Добрый день!

Контур-зарплата релиз 621.4 бюджетный вариант.

При увольнении, если в ЛС несколько должностей, то не считается компенсация за неиспользованный отпуск .

После ввода дней компенсации не выходит таблица расчета среднего.

Функционалами приказы и отпуска не пользуются.

Подскажите, пожалуйста, в чём может быть причина. (В этом году были увольнения, компенсация считалась)

Код Премия не рассчитывается после обновления.

Код Премия не рассчитывается после обновления.

Добрый вечер! Зар.плата по "Б", премия за месяц по "С". Расчета премии нет. Поставили мне обновление и поправили что-то по коэффициенту по расчету отпусков. ???

зарплатная ведомость

зарплатная ведомость

начислила зп за май. С 01 июня сотрудник в отпуск. Рассчитала и сформировала ведомость на выдачу отпускных. Почему в ведомость не встает удержанная сумма с отпускных по исполнительному листу?

Сервис поддержки клиентов работает на платформе UserEcho