Форум по программе Контур.Зарплата.

Здесь мы отвечаем на вопросы возникающие у наших пользователей или партнеров при работе с программой или при внедрении ее в организации.

Прежде чем создать обращение, воспользуйтесь поиском. Попробуйте найти похожий топик по ключевому слову. Например "СЗВ-СТАЖ" или "6-НДФЛ".

Если Вы нашли "чужую" тему с похожим вопросом, где уже был дан ответ (есть сообщение помеченное как "Ответ"), но при этом ответ не подходит для Вашей ситуации, то не задавайте свой вопрос в комментариях к "чужой" теме. Лучше создайте новую тему со своим вопросом.

Полезные ссылки по Контур.Зарплата:

- Полный дистрибутив и Веб-обновления

- Обучающий урок

- Вебинары(YouTube) RuTube

- "Старый" форум отключен, архив

- Дистрибутив ПФ-Отчет+

ЭЛН. Ошибка при приеме-передаче

ЭЛН. Ошибка при приеме-передаче

Добрый день!

На предприятии реестр ЭЛН передается из ОтделаКадров в бухгалтерию по сети копированием папки, указанной в настройках: Путь к хранилищу.

Вчера в ОК поменяли компьютер и установили последнюю версию КЗ. В бухгалтерии версия 599.9.

После приема реестра в бухгалтерию (со слов бухгалтеров) какие-то ЭЛН читаются, какие-то не читаются.

Сообщение об ошибке следующее:

Не удалось загрузить последнюю транзакцию для ЭЛН с кодом

ххххххххх

Не удалось загрузить последний результат расчета для ЭЛН с кодом

ххххххххх

Ошибка при загрузке результатов расчета ЭЛН из файла: ”Тип

исключения: System.InvalidOperationException

Текст исключения: There is an error in XML document (1, 2).Внутреннее

исключение:

Тип исключения: System.InvalidOperationException

Текст исключения: <ROW xmlns='http//ru/ibs/fss/ln/ws/

FileOperationsLn.wsdl'> was not expected.”

Возможно ли возникновение такой ошибки из-за разности версий (в файле изменений КЗ за последний месяц по ЭЛН вроде бы ничего не менялось.) или же надо другую причину искать?

Строка, на которую указывает текст исключения, присутствует в предыдущем реестре, переданном 26.11.2019г. в следующем виде:

ROWSETROW xmlns:q1="http://ru/ibs/fss/ln/ws/FileOperationsLn.wsdl"

в xml-файлах типа calc из папки ELN/Responses.

Последний реестр (ошибочный) будет у меня завтра для сравнения.

Вычет на детей по двум должностям

Вычет на детей по двум должностям

Здравствуйте! Человек одновременно работает на осн. и совм. имеет вычет на детей.

Ввычет встает в обе справки, соответственно налог исч. и налог удерж. не совпадают.

Когда заходим в вычеты на иждивенцев, вылетает ошибка и программа закрывается.

Такое сообщение выдаст если в списке исполняемых должностей есть две записи с одинаковым кодом (Ctrl+F6 в просмотре ЛС)

НДФЛ из кассовых ведомостей в налоговый регистр

НДФЛ из кассовых ведомостей в налоговый регистр

Добрый день.

Клиент обратился с вопросом : Планируется ли в КЗ связать кассовые ведомости и налоговый регистр, чтобы не делать отдельно разноски НДФЛ через «Работу с платежами»

расчет по среднему командировка

расчет по среднему командировка

Как настроить программу, чтобы в колонку РВ для среднего попадало к-во часов из вида а не из табеля. Используем 296 вид. заносим часы отработанные, например 196 часов , а в табеле 176 часов в расчет среднего в колонку РВ для среднего попадает 196+176=372 а надо 196. Все комбинации попробовала, не могу справиться.

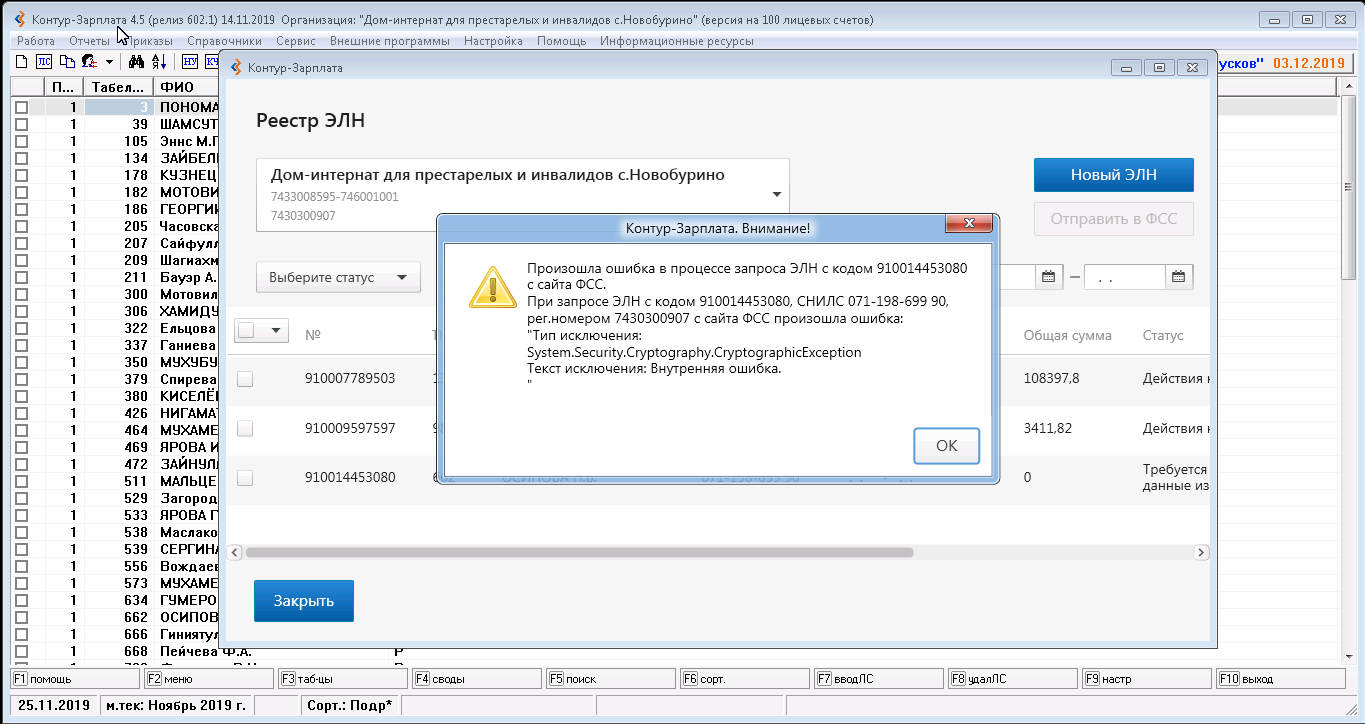

Ошибка ЭЛН

Ошибка ЭЛН

Добрый день!

У клиента выходит ошибка при загрузке ЭЛН. Все сертификаты действительные, актуальные. В чем может быть проблема?

Вычет за месяцы без дохода при увольнении

Вычет за месяцы без дохода при увольнении

Добрый день!

Ситуация следующая.

В июле сотруднику начисляют отпуск, например, с 01.08 по 15.09.

Т.к. в настройках НДФЛ Не учитывать вычеты за месяцы без дохода=2 (если больше нет дохода до конца года), то соответственно вычет за август не предоставляется.

В сентябре сотрудник увольняется 15.09 без компенсации, иного дохода в сентябре также нет. Как получить вычет за август и сентябрь?

Пока на ум приходит только поставить в старом интерфейсе кадровой части в июле 3 вычета с нужным кодом

Как правильно учесть нулевое РВ при расчёте "по-среднему" за период

Как правильно учесть нулевое РВ при расчёте "по-среднему" за период

Добрый день!

У клиента проходит сокращение сотрудников.

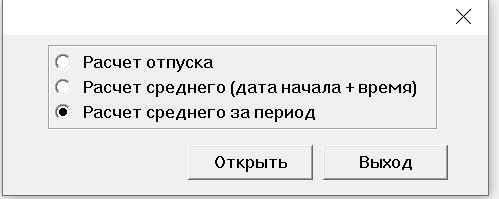

Сотрудникам рассчитывают пособие по безработице - через расчёты "по-среднему" (как командировку).

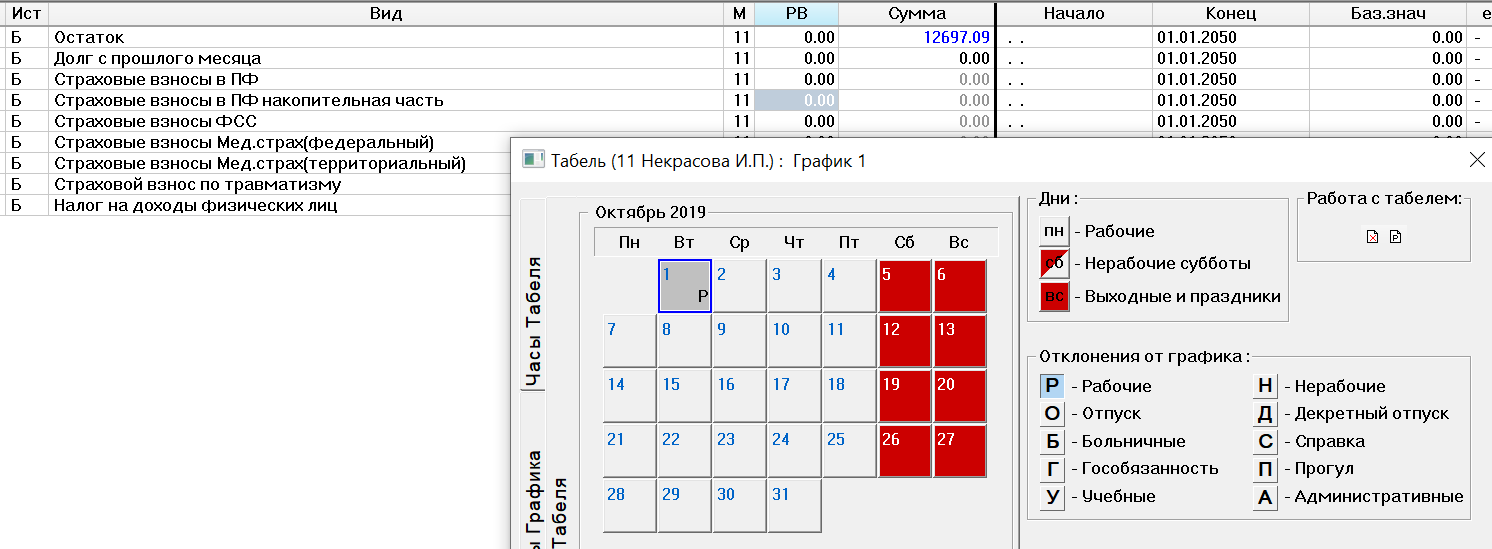

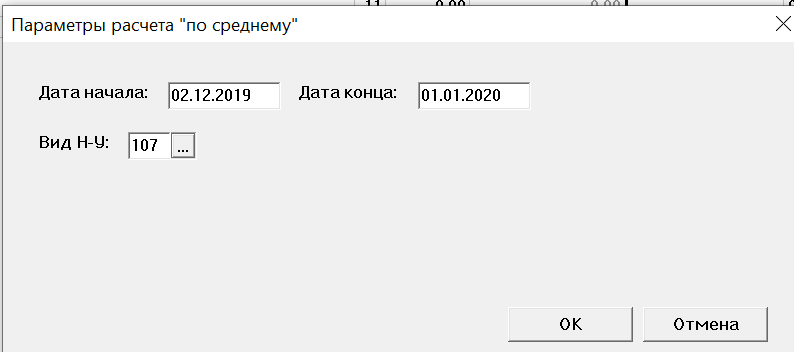

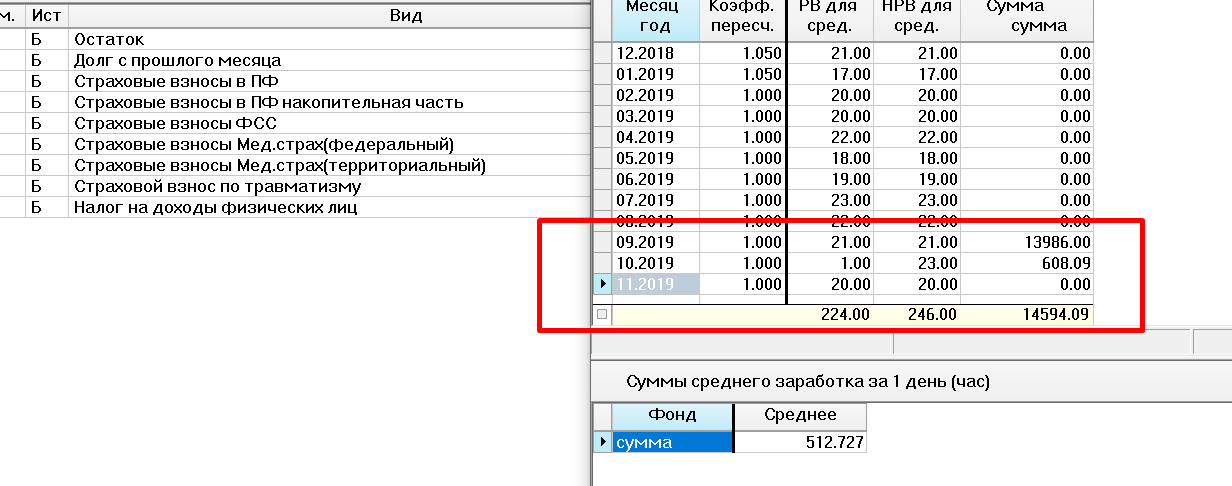

Повторил проблему клиента на поставке: Допустим, я уволил сотрудника 01.10.2019.

И хочу рассчитать пособие по безработице за декабрь.

и тут возникает вопрос.

РВ и суммы за сентябрь включились в расчёт полностью.

РВ и суммы за октябрь - тоже встали корректно - 1 день отработан и суммы за него полученные тоже видно.

Вопрос в том, почему при этом за ноябрь 2019 года в графу РВ встаёт 20 дней, хотя сотрудник уже не работал и дохода не получал?

Не сходится расчёт пособия до 1,5 лет у двух сотрудников.

Не сходится расчёт пособия до 1,5 лет у двух сотрудников.

Добрый день!

Помогите, пожалуйста, разобраться, почему у двоих сотрудников по-разному считается пособие до 1,5 лет.

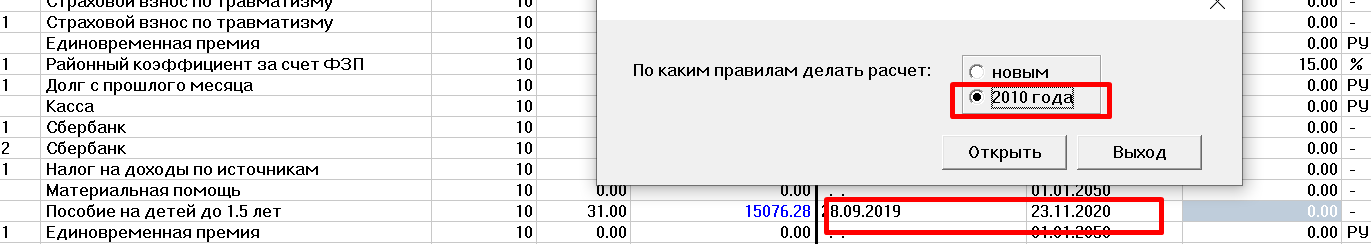

Организация (EDL) аттестованных сотрудников рассчитывает через режим "2010 года".

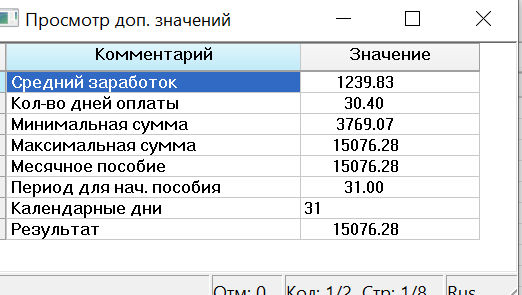

Берём 1 сотрудницу:

Пособие начисляем с сентября 2019, превышает максимальное значение, поэтому за месяц ставится максимальная сумма пособия с учётом р/к.

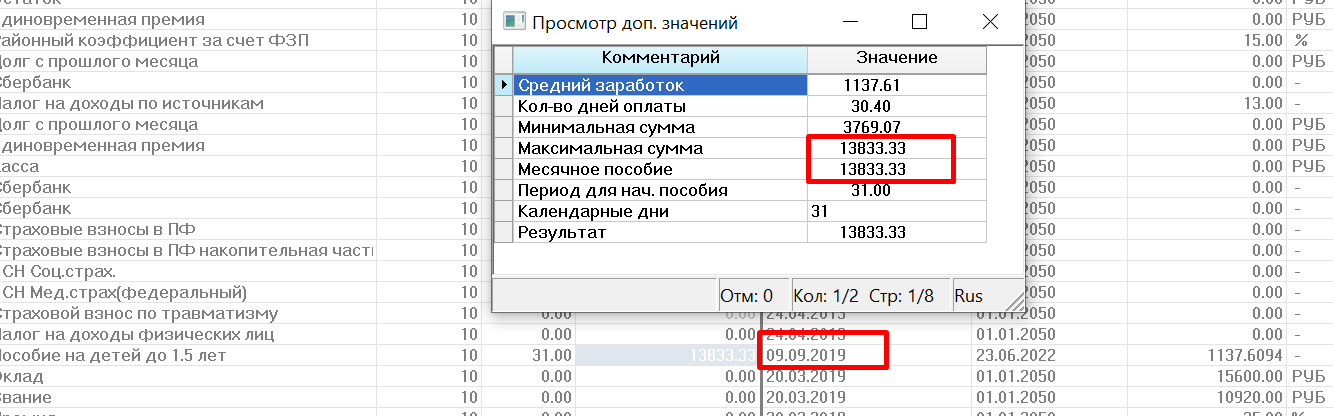

Берём сотрудницу 2.

Расчёт пособия начинается с того же месяца, у сотрудницы та же ставка, заработок даже больше, чем у предыдущей.

Тем не менее, максимальная сумма пособия почему-то ставится 13833,33 руб.

Не можем разобраться, отчего получается такая разница, подскажите, пожалуйста.

(сохранённые ЛС приложил)

ZPL_zplinfo_full_net(20191101_181500).cab

ЭЛН с ИНН работника

ЭЛН с ИНН работника

Добрый день. Клиенту позвонили с камерального ФСС сказали что все ЭЛН выгружали без ИНН сотрудника срочно надо переотправить. Подскажите законно ли это требование и какие действия мы должны сделать?

коэффициент повышения для отпуска для разных подразделений

коэффициент повышения для отпуска для разных подразделений

Добрый день. Можно ли настроить разные коэффициенты повышения для отпуска для разных подразделений? Для разных категорий есть в базе знаний а для подразделений нет(.

Сервис поддержки клиентов работает на платформе UserEcho